”BRANDZ 2023 MOST VALUABLE SOUTHEAST ASIAN BRANDS“ 東南アジアのトップ30

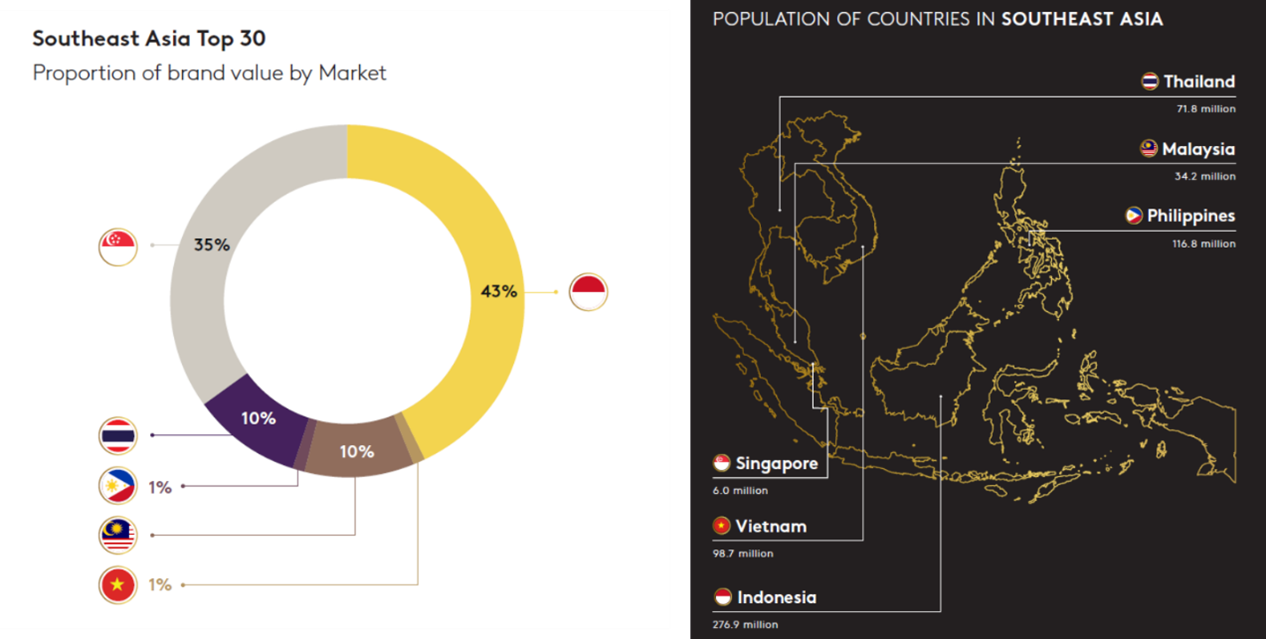

”BRANDZ 2003 MOST VALUABLE BRANDS“東南アジアレポートのランキングはエリアでまとめられ、シンガポール、インドネシア、タイ、マレーシア、フィリピンの6か国が対象国です。

トップ30ブランドの国別内訳では、通常はインドネシアのように市場規模が大きい国の方が有利に働くのですが、その中で国内の市場規模が小さいにも関わらず、シンガポールブランドの強さが顕著となっています。

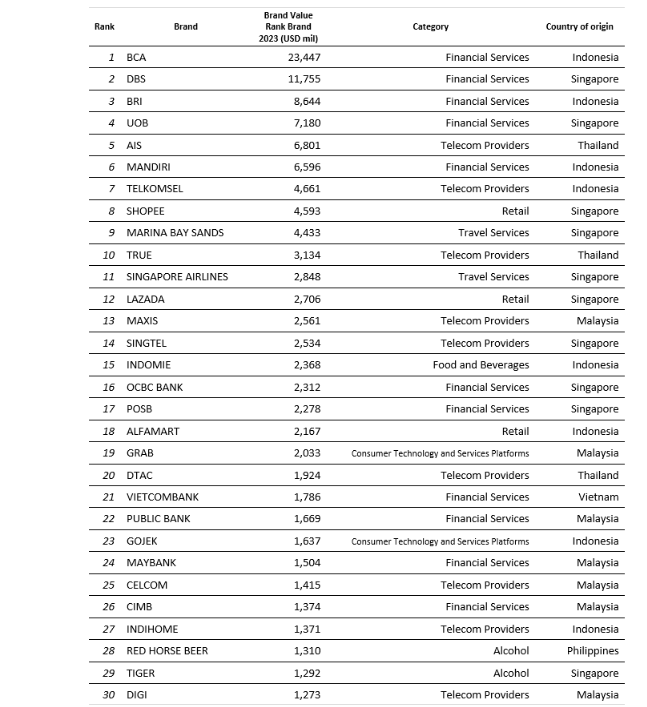

東南アジアトップ30のブランドは以下の通りです。

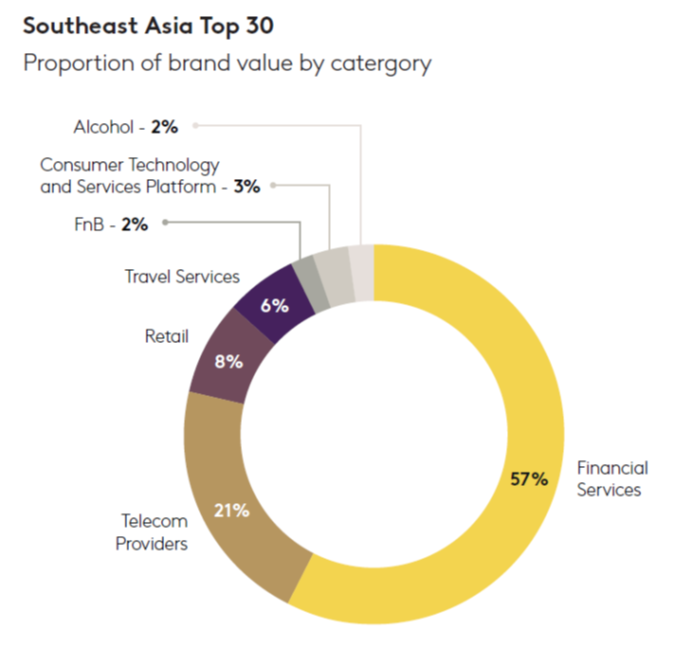

東南アジアでは金融・テレコム・小売などの地域密着型のブランドが強いのが特徴であり、トップ30ブランドの財務的価値の約6割を金融系、テレコム系を合わせて約8割を占めます。

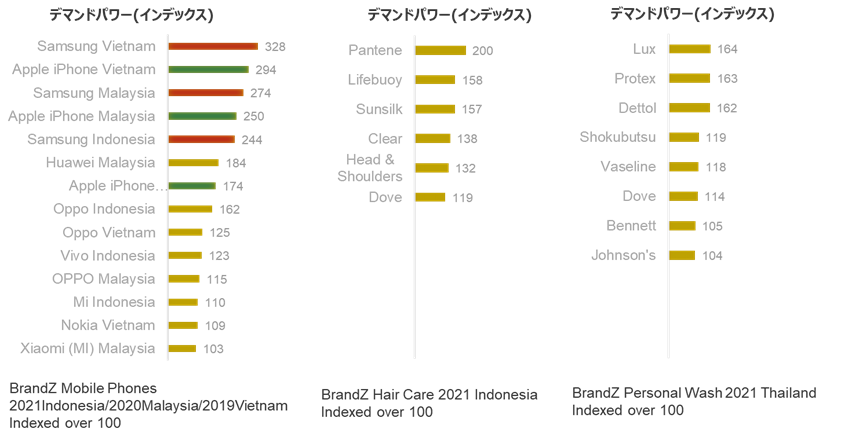

裏返せば、東南アジア地域の他のカテゴリーではグローバルブランドのエクイティとシェアが大きいことを意味します。例えば携帯電話であれば主要なブランドは全てグローバルブランドであり、中でもSamsungとAppleが突出しています。またトイレタリー分野でも主要ブランドはグローバルブランドが占めています。

こうした状況下においてグローバルブランドにブランド力で対抗し、あるいは自身もグローバルブランドとしてマルチカントリーに展開している、東南アジアの有力ブランドをいくつかご紹介します。

シンガポールブランドの老舗 シンガポールエアライン

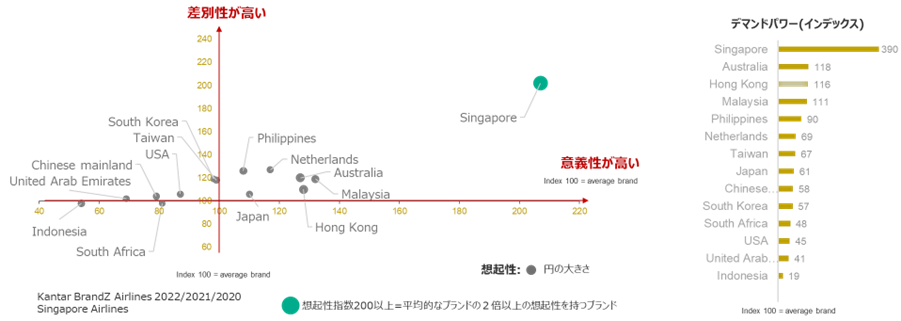

ブランディング成功例として取り上げられることの多いシンガポールエアラインですが、地元シンガポールで圧倒的なブランド力を誇る一方、海外でも高い評価を得ています。シンガポールエアラインは、ニーズ合致と愛着の高さを示す消費者にとっての「意義」とブランドの「差別性」の両方で評価が高い国々と、「意義性」はそれほどではないですが、差別性が平均以上に高く評価されている国々の2通りの評価に分類することができます。「意義性」が低いのは、主流ブランドと較べてユーザーの数が少ないときに起こり得ます。

上記右のデマンドパワーとは、消費者のマインドパワーを算出する時に用いるカンターの独自指標で、様々なカテゴリーを横断して平均的なブランド力が100となるよう指数化されています。このデマンドパワー指数をみると平均である100を超える国は限られていますが、左のグラフを見ると意義性と差別性が平均を上回っている国が多いことが分かります。意義性と差別性が平均以上なのにデマンドパワーが平均に届かない国があるのは、その国では「想起性」の指標が低いからです。「想起性」とはエアラインと言えばすぐにそのブランドが思い浮かぶような、想起されやすい力のことを指します。

(註)トップオブマインドが高ければ、購買に有利に働くのはいうまでもありません。初めて高額の商品を買う場合、想起性の高いブランド(=よく知られているブランド)を選んだ方が失敗するリスクが少ないヒューリスティックが消費者に働くからです。一方で、毎日使うような日用品の場合、忙しい日々の中で消費者は買物の時間を合理的に節約しようとするため、トップオブマインドのブランドがそのままバスケットに入ることが多くなります。

各国にはナショナルフラッグと呼ばれるエアラインがあり、その国のNo1エアラインとみなされることが多いので、エアラインが海外で想起性を上げるのはしばしば困難となります。しかしながら、意義性と差別性が高いだけでも、ブランドは強い力を持っているということができます。

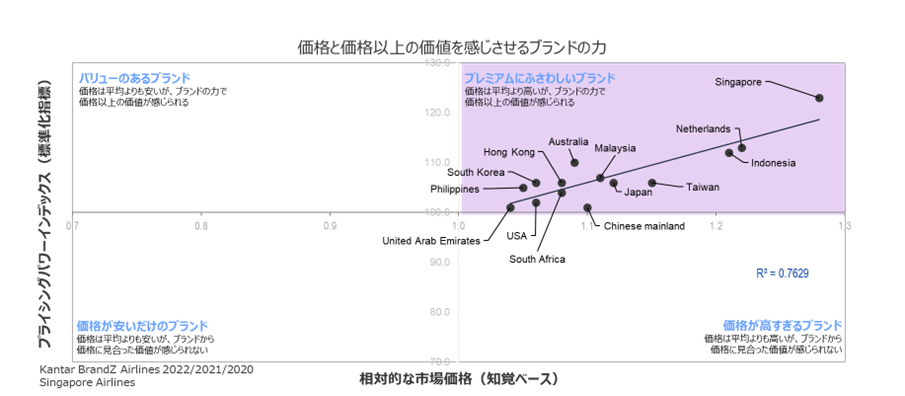

下図はシンガポールエアラインが各国でどのような価格帯にあると受け取られていて、その価格に対してどのように感じられているかを表しています。横軸が市場での相対的な価格帯で、縦軸がプライシングパワーというカンター独自の指標で、価格に対してそれ以上の「価値」を感じさせるブランドの力を示します。

図で明らかなようにシンガポールエアラインは平均以上の価格で値付けされているにもかかわらず、価格以上の価値があると感じられています。価格と価値には相関性も見られ、価値がより高く感じられている国ではそれに応じた価格設定がなされているとみることができます。

このような価格以上の価値を感じさせるブランドの力は、意義性と差別性から生み出されていることが、BrandZデータベースの分析から明らかになっています。

シンガポールエアラインの強いブランド力、あるいは意義性と差別性の高さはどこから来ているのでしょうか。その答えは、シンガポールエアラインのブランドイメージを分析することから推察することができます。

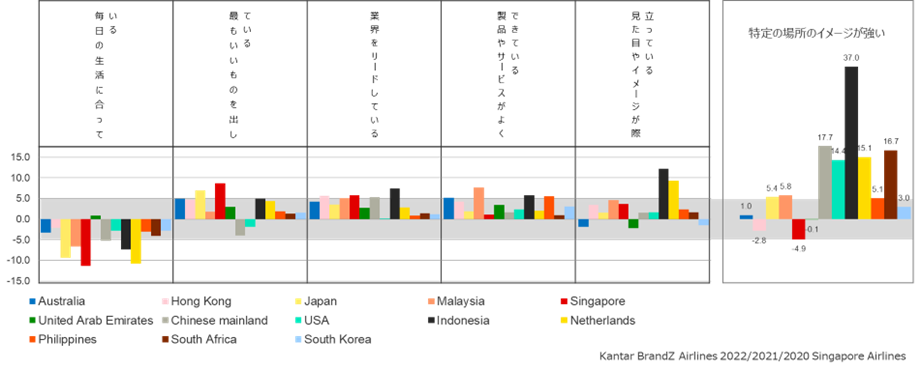

下図は、シンガポールエアラインの各国でのブランドイメージを比較したものです。

「毎日の生活に合っている」というイメージでは、アラブ首長国を除き各国でマイナスとなっています。これはブランドがプレミアム=特別なものと認識されていることを意味します。プレミアムイメージは、シンガポールが最も高く、次いでオランダ、日本、インドネシア、マレーシアが高い値を示しています。

「最もいいもの」ではシンガポールと日本が高く、「業界をリード」ではインドネシア、「よくできたサービス」ではマレーシア、というように各国でのプレミアムの評価のされ方にはニュアンスの違いがあるようです。また、「際立った見た目やイメージ」ではインドネシアとオランダで高く評価されています。

特筆すべきは「特定の場所のイメージ」が、インドネシア、中国、USA、オランダ、南アフリカで極めて高いことです。特定の場所とはカントリーオリジンを指し、いかにもシンガポールらしいというイメージが持たれていることを意味します。この”いかにもシンガポール”イメージが他のエアラインとの差別化ポイントになっていると考えられます。

(註)比較に使われているイメージのスコアをカンターはブランドイメージプロファイル(BIP)と呼んでおり、各国の競合との比較でイメージがブランドの特徴として認識されやすい度合を示したものです。スコアが大きければ大きいほどそのスコアが競合と較べて特長と認識されやすいことを意味します。スコアがマイナスな時は、イメージではないことが、ブランドの特徴として認識されやすくなります。

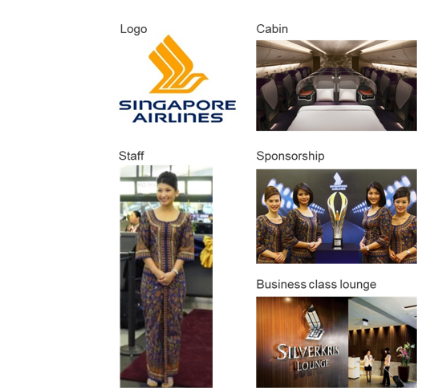

”いかにもシンガポール”イメージは、「シンガポールガール」として知られるフライトアテンダントのユニフォームに由来すると考えられます。ただし、このブランドの強さは、単にユニフォームの違いだけではなく、ユニフォームから連想される優美さやつつましさやを、快適な旅というブランド体験と結びつけることに成功している点にあります。このブランド体験やブランドコミュニケーションは一貫して展開されることで凝集力を持ち、ブランドの世界観を強化することに成功しています。

シンガポールのランドマークブランド マリーナベイサンズ

シンガポールのホテル市場の中で強力なグローバルブランドに対抗して成功しているケースです。

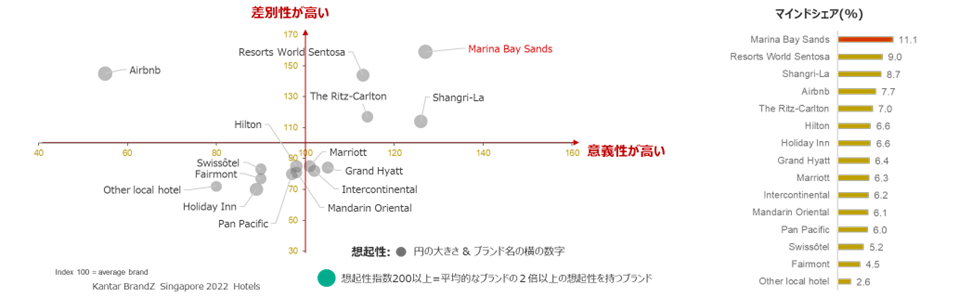

リッツカールトン、シャングリラ、ヒルトン、グランドハイアット、マリオット等、グローバルなパワーブランドがひしめくシンガポールのホテル市場で、マリーナベイサンズは意義性・差別性・想起性のいずれでも他の競合を抑えることに成功し、No1ブランドの座を獲得しています。

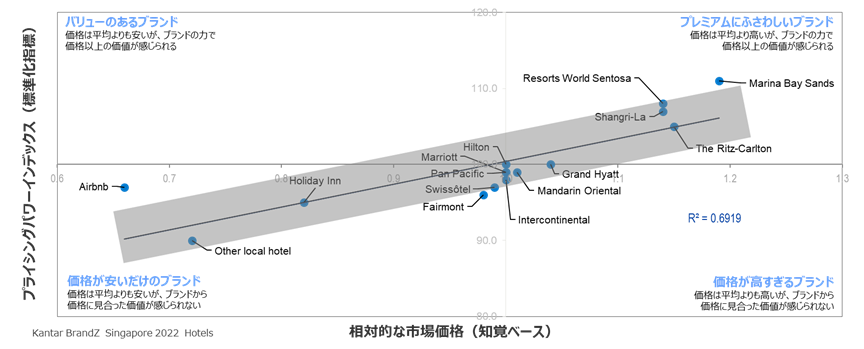

また価格以上の価値を感じさせるブランドの力、プライシングパワーでも市場で最も高いスコアを得ており、市場最高値の値付けを可能にしています。このように高価格でありながらプライシングパワーも高いブランドは市場のプライスリーダーとなることが可能です。

上図を見ると、市場での価格と価格以上の価値を感じさせる力(プライシングパワー)には相関性があり、ほとんどのブランドが一定のアロアンスの幅の中で価格と価値が一致するのに対し、プライスリーダーであるマリーナベイサンズとコストリーダーであるエアービーアンドビーは、それぞれ高価格帯と低価格帯で頭一つ抜け出した価値を提供できていることがわかります。エアービーアンドビーは意義性こそ最下位であるものの、新しい業態を提供することで差別性がマリーナベイサンズに次いで高く、マインドシェアは上位に食い込んでいます。

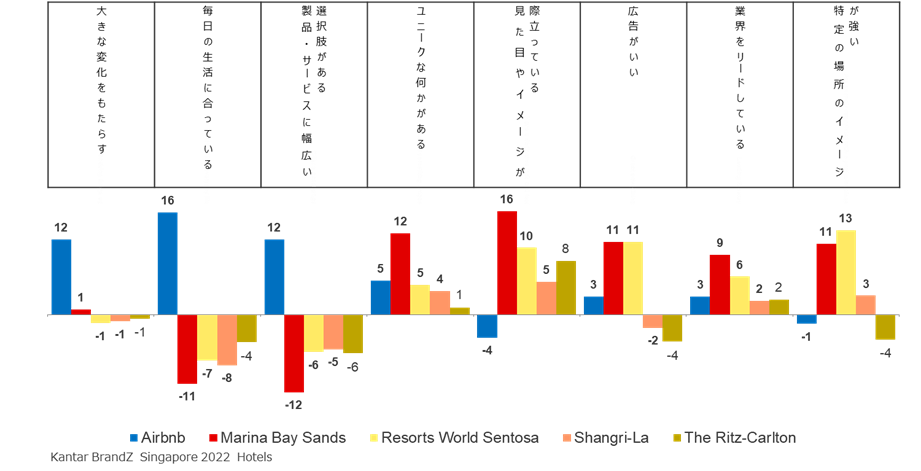

上図は「変化をもたらす」「毎日の生活に合っている」「選択肢の幅が広い」で新業態のエアービーアンドビーと他のプレミアムブランドは好対照を示しています。しかしながら、リッツカールトンを除くいずれのブランドも「ユニークな何かがある」と感じられていますが、マリーナベイサンズはユニークさと「際立った見た目やイメージ」で他を圧倒しています。

また、リゾートワールドセントーサとマリーナベイは広告にも積極的で、業界をリードする存在と受け取られています。この2つのブランドは前述のシンガポールエアライン同様、「特定の場所のイメージ」が強く、シンガポールのランドマーク的存在になっているといえます。

話題となった3つのタワーを屋上のサンズスカイパークでつなぐマリーナベイサンズホテルの独特な外観は、建物としてユニークなだけでなくシンガポールの街並みを現代的なものに一変させ、際立った見た目をラグジュアリーな体験と結びつけたところにブランドの成功要因があると考えられます。日本ではバブル崩壊以降、このようなアプローチは鳴りを潜めていますが、ブランドを差別化するのに海外ではまだまだ有効なようです。

シンガポールブランドのニューウエーブ ショッピー

ショッピーは日本ではまだなじみが薄いですが、シンガポールオリジンのブランドで、東南アジアでアプリダウンロード数No.1のeコマースのプラットフォームサービスです。楽天のようにモール内に自分の店舗を構えて出店でき、チャット機能を使ってフリマアプリのように値引き交渉もできます。もともとはC2C取引をモバイルアプリで簡便かつ安全に行うプラットフォームとして立ち上げられましたが、C2C間で取引の安全性を確保するノウハウを活かして、B2Cのeコマースにまで展開を広げて成功しています。

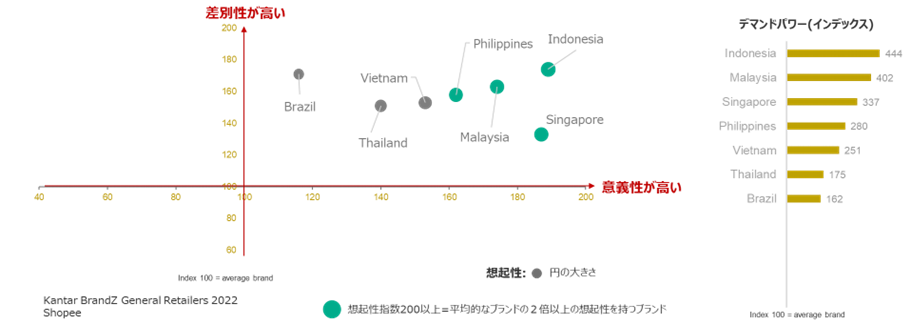

ショッピーはシンガポール国内のみならず海外でも成功を収めています。意義性・差別性の水準が高い上に、多くの国で平均的なブランドの倍以上の想起性を獲得しています。

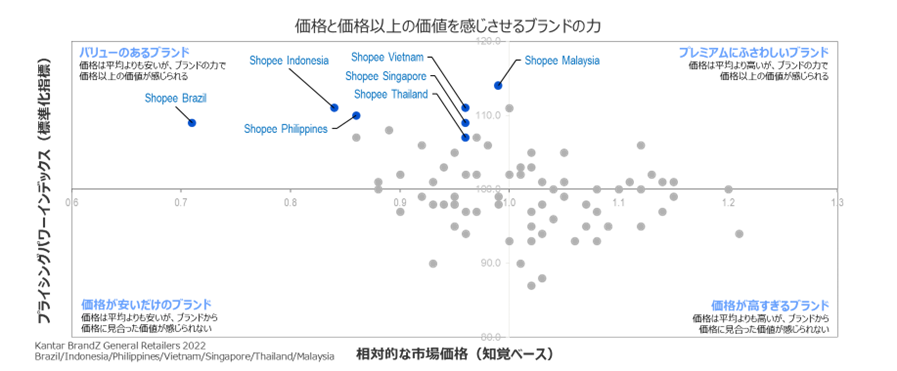

ショッピーの高いブランド力を支えているのは、価格と価格以上の価値を感じさせる力であるプライシングパワーです。下図はショッピーが展開している東南アジアとラテンアメリカのうちの7か国を比較したものです。青いドットが各国でのショッピーで、グレーのドットは各国の競合(総合小売業)となります。ショッピーはどの国でも最安値価格帯を提供していながら、価格以上の価値が最もある小売ブランドとして消費者から評価されています。

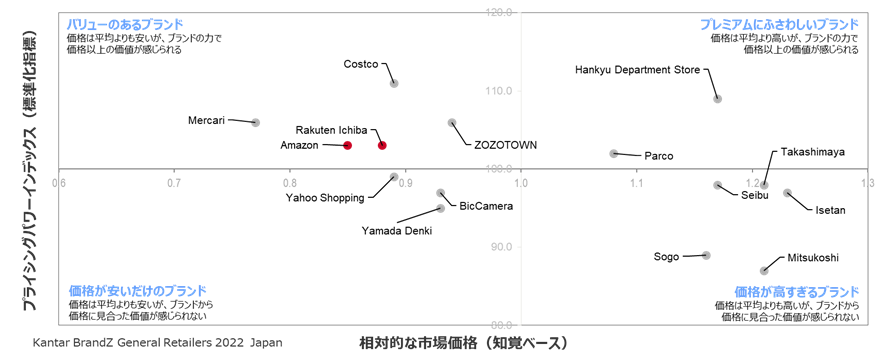

ショッピーのブランド力をより理解するため、日本における楽天やAmazonと比較してみます。下図の2つが日本の総合小売りになります。総合的なブランド力であるデマンドパワーは、ショッピーシンガポールが日本の楽天に近く、その他の国のショッピーは日本のAmazonに近いポジションに位置しています。注目すべきはプライシングパワーで、ショッピーはいずれの国でも日本の楽天やAmazonを上回っています。ショッピーはAmazonや楽天のように意義性や差別性が高く、価格に対して価値を感じさせる魅力があるようです。

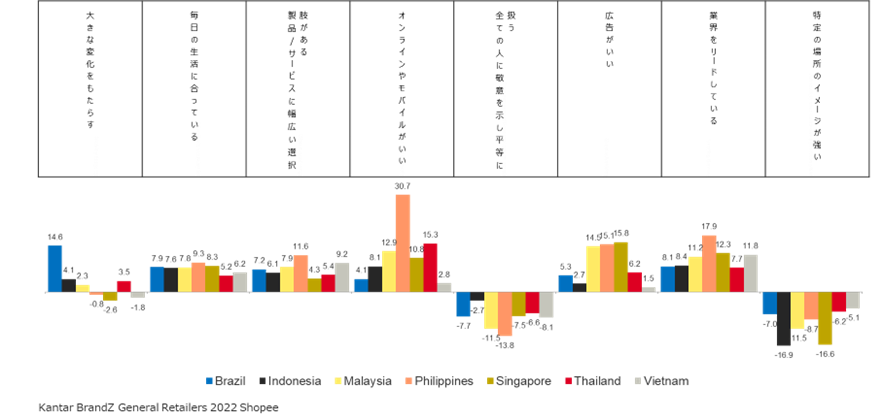

ショッピーのブランドイメージを見ると、「毎日の生活に合っている」「商品の選択肢の幅が広い」「オンラインやモバイルがいい(使いやすい)」が各国で高く、eコマースに求められる便益を充たしていることが分かります。またショッピーを選択しているポイントとして、「業界をリードしている」ことや「全ての人に平等」ではないことも挙げられます。「全ての人に平等ではない」とは、ポイントやクーポン、タイムセール等、得することに意識的な人がどんどん得をするようなシステムを意味すると推測され、eコマースでは大事な要素です。また、競合と較べて価格競争力の最も大きい価格帯で提供されているブラジルでは、「大きな変化をもたらす」もショッピーの強い特徴として捉えられています。

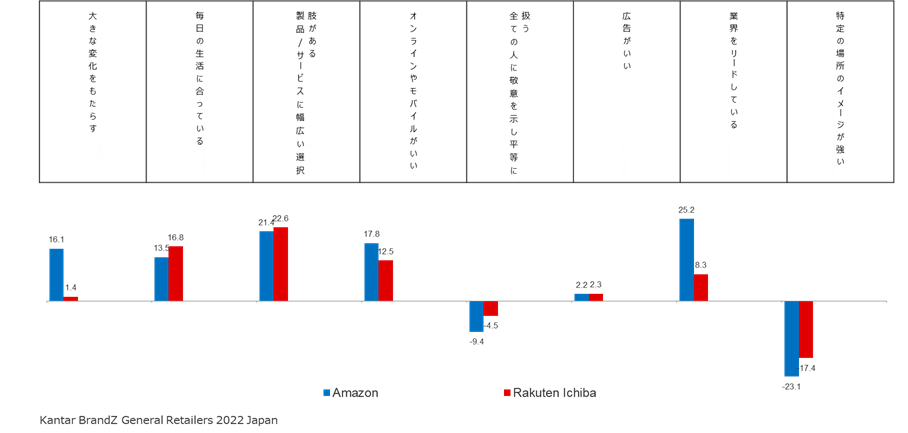

イメージ上の特徴についても、同様に日本の楽天、Amazonと比較してみます。楽天・Amazonはショッピーと同様に「毎日の生活に合っている」「製品の選択肢の幅が広い」「オンラインやモバイルがいい(使いやすい)」が高いのが特徴ですが、生活浸透度や幅広い製品選択肢では楽天・Amazonの方がより市場で評価されているようです。また「業界をリードしている」「大きな変化をもたらす」では、Amazonはショッピーと同等かそれ以上に市場で評価されており、このような項目がeコマースで優れたブランドとして認識されるための要件となっているようです。

「優れた広告」のイメージにおいては、ショッピーは楽天・Amazonを上回ります。ショッピーはK-popスターのBLACKPINKやサッカーのクリスティアーノ・ロナウドなどブランドアンバサダーに起用して、エリアごとにキャンペーンを行っています。こうした積極策が、ブランドに価格以上の価値を与えるのに役立っているようです。また、日本ではAmazonに較べて楽天の方が「全ての人に平等ではない」要素が穏やかなようです。『得する人がより得をする』システム提供はeコマース成功のドライバーの一つだと思われますが、Amazonやショッピーのような海外企業と較べて『お客様の全てを大事にして特典も平等に提供』しようとする日本企業の良心的なものがあるのかもしれません。

eコマースカテゴリーでは、ブランドは特定の場所のイメージであるカントリーオリジンが重要視されないユニバーサルな存在と受け取られやすく、それゆえショッピーもシンガポールブランドというよりもグローバルブランドを志向しているのだと思われます。

インドネシアの日用消費財トップブランド インドミー

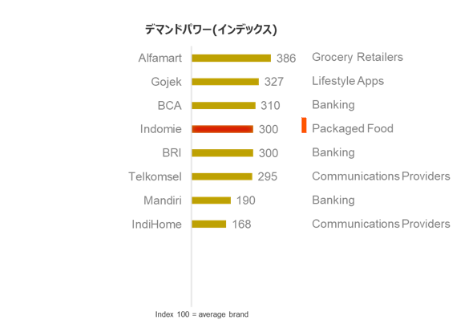

東南アジア諸国の中でインドネシアは人口が最も多く、”BRANDZ 2003 MOST VALUABLE BRANDS“の東南アジアトップ30ランキングの中に8つのインドネシアブランドが入っています。ほとんどが金融・テレコム・小売が占める中で日用消費財のインドミーが15位にランクインしています。消費者のマインドシェアを作り出すデマンドパワーをみても、インドネシアのその他の金融・テレコム・小売ブランドに引けを取らない強さを示しています。

世界第2位の即席めんの総需要国であるインドネシアにおいて、インドミーは即席めんのトップブランドであり、日本の即席めん技術を応用したチキンヌードルを1973年に発売した後、ミーゴレンというインドネシアの伝統的な焼きそばを発売して人気を得ました。今では10種類以上の即席めんを製造し、100か国以上で販売されています。

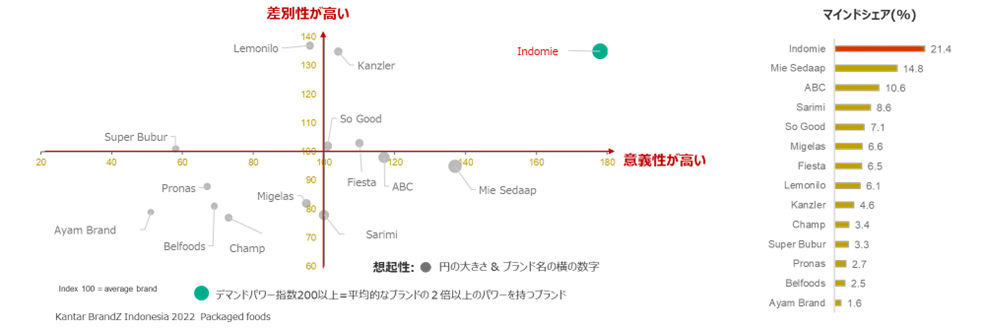

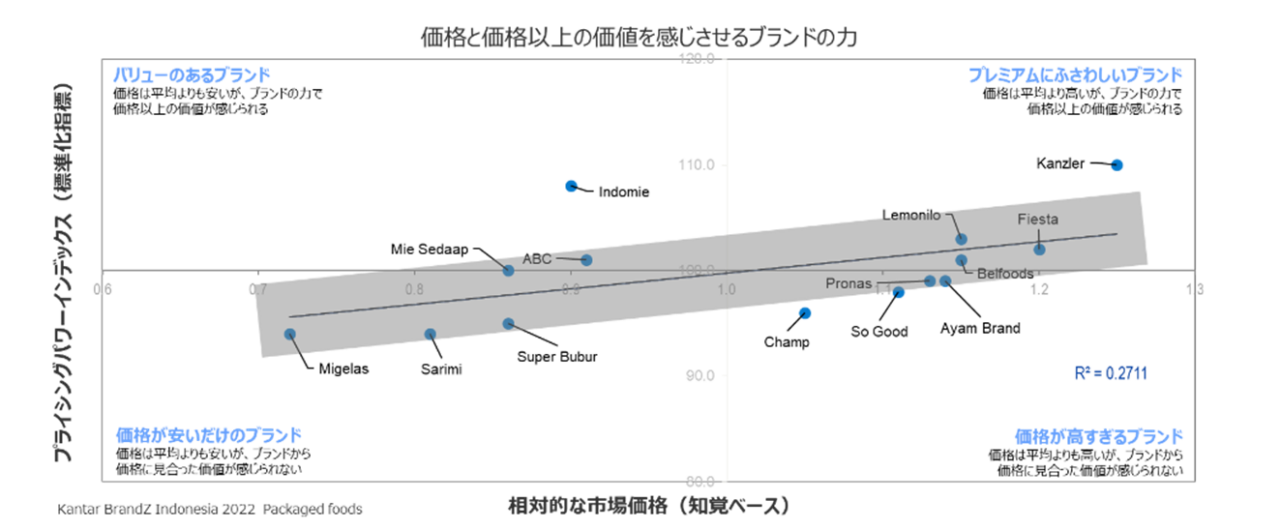

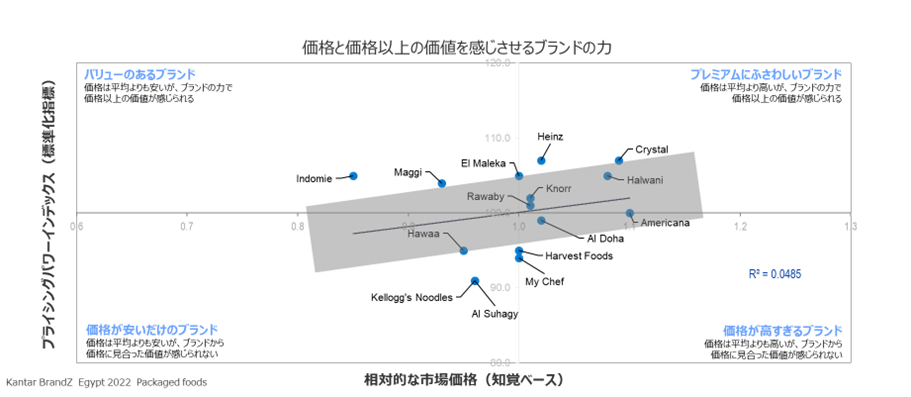

インドミーはインドネシア国内のパッケージフードカテゴリーで圧倒的なブランド力を誇っています。強さの秘訣は、他国の即席めん同様、手ごろな価格で手軽に美味しく食べられるという便益提供にあります。また下図でも、低価格にもかかわらず価格以上の価値を提供していることがわかります。

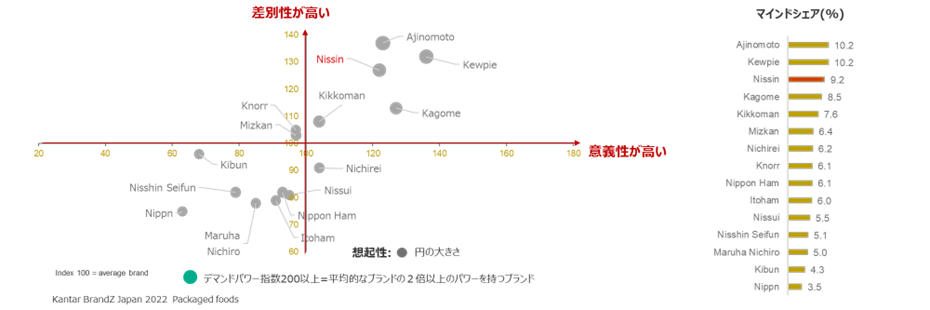

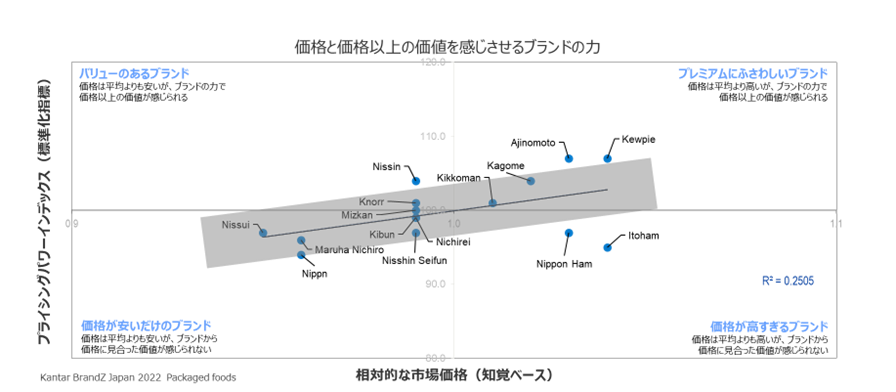

日本人になじみの深い即席めんの本家である、日本の日清食品と比較してみます。下図は日本のパッケージ食品のマッピングです。日清食品のブランド力の強さは日本人なら誰でも知っていて議論の余地はなく、その日清食品と較べればインドミーのインドネシアでのブランド力の強さが理解できると思います。

日清食品は意義性も差別性も高く、パッケージ食品でマインドシェアも10%近くとれており、味の素、キューピーと並んで日本の代表的な食品ブランドです。日清食品のブランド力の強さを考えると、インドミーのマインドシェア20%、意義性の指数で180近いスコアをとることの凄さをよりご理解いただけると思います。

次に日清食品のプライシングパワーをみると、比較的低価格で価格以上の価値があるという点ではインドミーと同様に、「安くて手軽で美味しい」が即席めんという”フォーマット“が価値のある食品として受容されるポイントであると考えられます。

ただし、注意すべき点は横軸の相対的な市場価格の目盛りです。日本では、パッケージ食品の価格は平均化されており、価格の隔たりは市場平均の1.0に対して0.9から1.1のレンジで全ての商品が収まっています。ところが、インドネシアでは0.7から1.3と価格格差が日本と較べて大きくなっています。このような市場で「低価格だが価値のある」商品を出すことのインパクトは日本とはかなり異なると思われます。これがインドネシアのインドミーの意義性の高さやブランド力が日本の日清食品を大きく上回っている理由だと考えられます。食品において「安くて美味しい」は世界中で根源的ニーズだからです。

日清食品、インドミーに共通するのは、自国でなじみの深い料理を即席化したことにあると思います。ラーメンをカップヌードル、うどんをどん兵衛として即席化することで日清食品が意義性を高めたように、インドミーはミーゴレンで意義性を高めたことが成功の要因だと思われます。

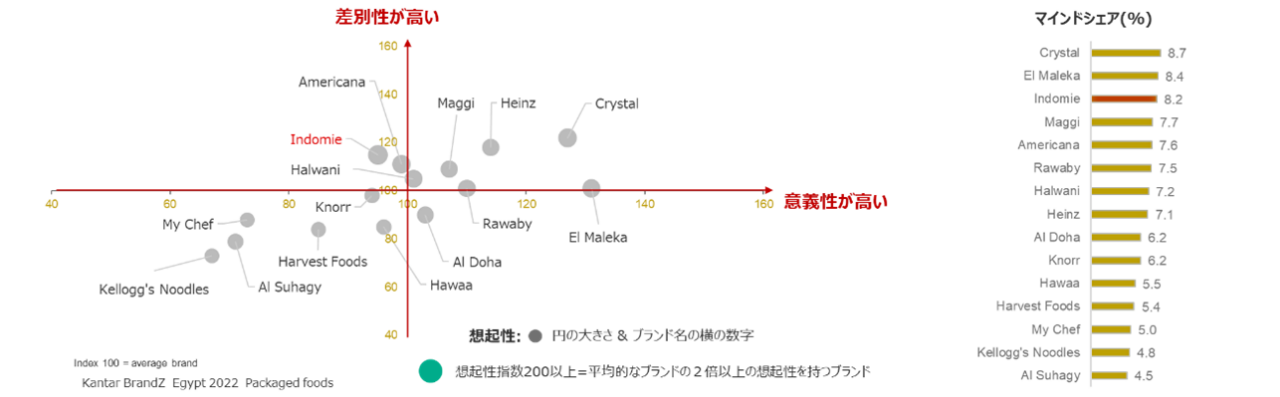

続いて、インドミーの「グローバル性」を見てみます。下図は、インドミーが販売されている国の一つ、エジプトでのパッケージ食品のデータです。マインドシェアでは上位に食い込んでいますが、左のマッピングを見ると、インドネシア市場では右上象限で圧倒的なポジションを占めていたのとは異なり、左上象限にいることが分かります。つまり、差別性はあるのですが意義性が弱いことを意味します。

エジプトでのプライシングパワーをみると、インドネシア同様に即席めんの価値ドライバーである安くて手軽で美味しいことがエジプトでも効いていることが判ります。安くて美味しいという差別性が、インドミーの想起性を高めて意義性の低さを補っており、このブランド価値がマインドシェアを押し上げると考えられ、インドミーのエジプトでの意義性は今後まだ上げられる余地が充分にあるように思われます。

現在の意義性の低さは東南アジアのスパイシーなフレーバーがエジプトの日常の食生活にはエスニックすぎる、あるいは即席食品で食事を済ますことへのなじみがまだ少ないなどのエジプトとの食習慣の違いによると推測されますが、食のニーズには多様性や変わったもの・新しいものを試してみたいユニバーサルな傾向があるため、そこを刺激するマーケティング施策によって意義性を強化する余地はまだありそうです。現にハインツやマギーといったグローバルブランドの意義性が高い水準にあります。このことから、エジプトの消費者にも海外のレシピを採用して日常の食生活を変化に富んだ豊かなものにしようとする需要があると考えられます。

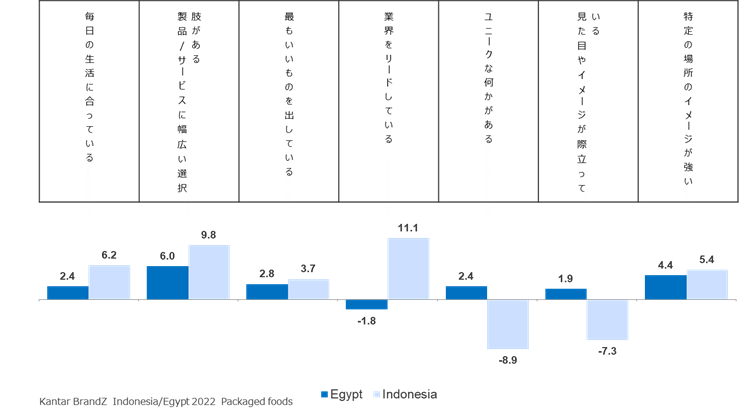

ブランドイメージをインドネシアとエジプトで比較すると、「幅広い選択肢」と「最もいいもの=ベストインクラス」では特徴として共通していますが、「毎日の生活に合う」ではエジプトがやや劣ります。この点については、即席麺めんの便益は理解されていてもまだなじみが薄いといった意義性での問題があるように思われます。インドミーでは宗教上の習慣(ハラル)への対応力をインドネシアで充分に備えており、そうした優位性を活かすことで今後日常生活への適合性を上げていくことも可能なように思われます。

また、インドネシアでは強い「業界のリーダー」感はエジプトでは弱く、代わりにエジプトではユニークな印象や際立ったイメージが特徴に上がっています。エジプトでは日常の食生活の主流ブランドではないが、ユニークで気になる存在、といった位置づけにあるようです。

インドネシアでもエジプトでも、特定の場所(=インドネシア)のイメージが強いので、このカントリーオリジンがインドネシアではブランドを主流派にし、エジプトではユニークで差別的な存在にしているようです。

オリジン国では意義性を高め、海外マーケットでは差別性を高める手法の違いは、グローバル事業展開やグローバルマーケティングを考えている企業の参考になるのではないかと思われます。母国で意義性を高めてブランド力を強化する要素は、海外では意義性ではなく差別性に繋がります。当初は意義性(ユーザー層)も限定的になりますが、差別性(ユニークさ)が市場エントリーを成功させるのに重要な鍵となります。一旦、高い差別性で海外市場参入を果たしたうえで、現地ニーズを充たす意義性につなげ、ユーザー層を拡大していくようなグローバルマーケティングの構図がインドミーのケースから浮かび上がってきます。

フィリピンの若者の心を掴んだレッドホースビール

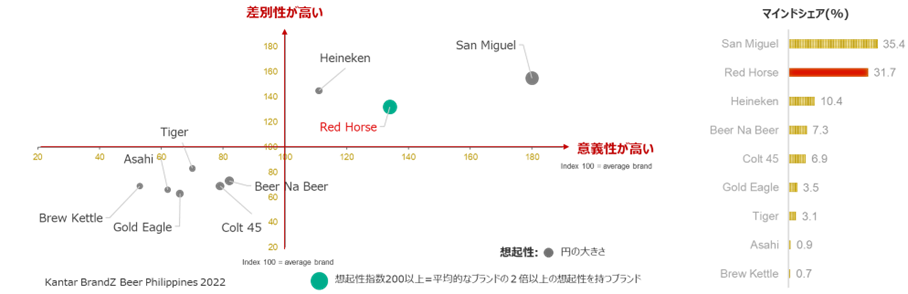

フィリピンには市場規模の割に、”BRANDZ 2003 MOST VALUABLE BRANDS“のトップランキングに入るような財務価値の高いブランドはほとんどありません。その中で健闘しているのがレッドホースビールです。レッドホースビールは、フィリピンのビール市場のトップシェアを占めるサンミゲール社の強アルコールビールのブランドです。

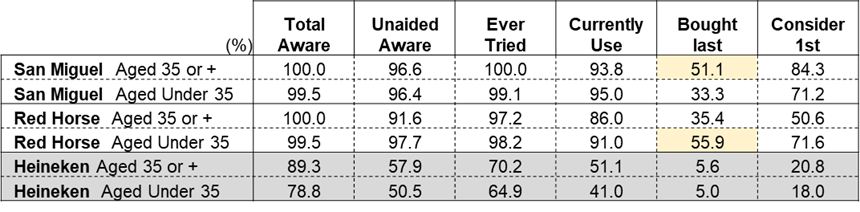

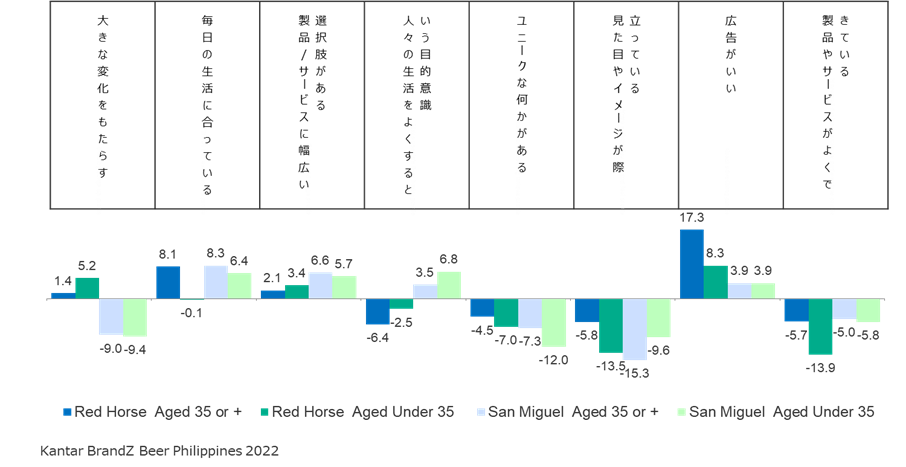

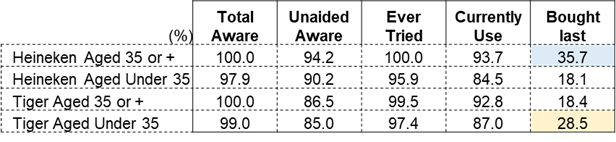

サンミゲールビールもレッドホースビールも認知・過去経験(Ever Tried=トライアル率)でもほぼ100%近く、純粋想起(Unaided Aware)でも90%を超すフィリピンの代表的なビールですが、サンミゲールビールが主に中高年齢層、レッドホースビールが若年層に向けたポートフォリオ戦略が行われているようです。しかし、興味深いのが、購買検討の第一候補率(Consider 1st)を見るといずれの年代でも両ブランドを足し合わせると140%前後の高い数字となることです。本来、検討第一候補であれば足し合わせた合計が100%を超えることがないはずですが、これが100%を大きく超えるということは消費者が複数のニーズや飲用オケージョンを持っていて、そのニーズによって第一候補となるブランドが異なるということを示します。その意味で、サンミゲールビールとレッドホースビールは異なる消費者ニーズ(ノーマルアルコールと強アルコール)に合わせたポートフォリオを行い、自社の市場優位性を強固なものにしています。

また、日本では若者を中心に低アルコール嗜好のトレンドにあると言われていますが、レッドホースビールは強アルコールで若年層向けマーケティングを成功させている点に特色があると思います。国の文化・習慣が違うとはいえ、もし「若者受け」の本質にユニバーサルな要素というものがあるとすれば、大変興味深い事例のように思います。

次に知覚価格と価格以上の価値(プライシングパワー)を見ると、両ブランド共にほぼ平均的な価格と知覚されながら、価格以上の価値が強く感じられています。ハイネケンはプレミアムビールとしてのポジションを獲得できているようですが、市場でのプライスリーダーと考えられるサンミゲールビールに対して割高なアサヒとブリューケトルは価格に対する価値が獲得できていないようです。価格戦略的にも、レッドホースビールは主流価格帯に置かれており、サンミゲール社の絶対的市場優位性を維持するポートフォリオ戦略が窺えます。

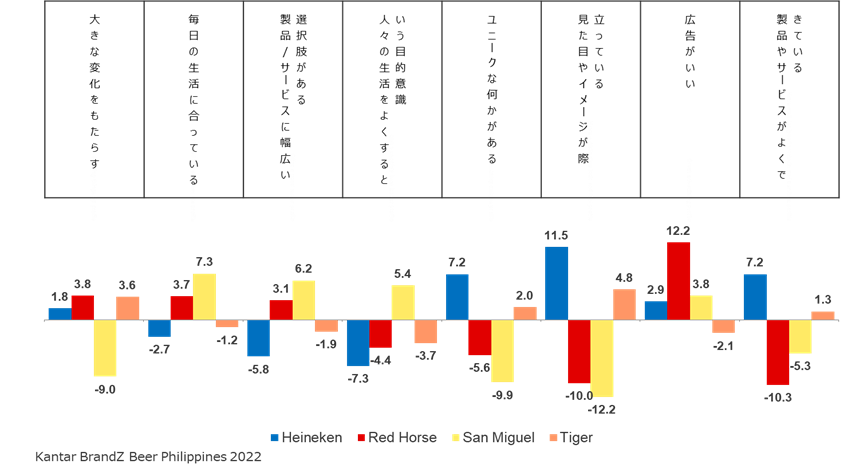

ブランドイメージを見ると、レッドホースビールの成功要因が明らかです。見た目やイメージ、ユニークな印象、製品の出来の良さではプレミアムビールであるハイネケンに劣りますが、レッドホースビールは広告で圧倒的な力を示しています。

レッドホースビールのTVCMでは一貫したブランドアイディアが展開されており、レッドホースビールは馬に蹴り上げられたようなガツンとした味わいが得られるということがユーモラスな表現で展開されています。どのCMにもCGの馬が登場し、ブランドに一貫した識別性(ブランドキュー)を与えています。

さらにレッドホースビールは毎年Red Horse Muziklabanと呼ばれるロックバンド・コンテストを開催し、アマチュアバンドがレコーディング契約を勝ち取るチャンスを10年以上にわたって提供しています。このスポンサーシップにより、ロック好きの若者の間でレッドホースはカルト的な存在となっているようです。YouTubeやInstagramなどのソーシャルメディアアカウントには、人気ロックバンドやインフルエンサーが登場してミームやおもしろ動画などを紹介し、若者の人気を集めています。

若者がやさしく柔らかになってきていると言われるのは日本に限らずユニバーサルな傾向だと思いますが、その一方で、ストレートでわかりやすく、かつユーモアがある「力強さ」は若者受けの不変の要素であり、それがこの「逆張り」マーケティングの成功要因だったのかもしれません。レッドホースのTVCMには、ストレートなわかりやすさとユーモアがありブランドの中心価値の強い刺激と結びついているように思います。このストレートな力強さはロック音楽とも相性がよく、スポンサーシップによりブランドイメージが強化されたのだと思います。

ブランドイメージを年代別にみると、このわかりやすいCMキャンペーンは若者だけでなく年配層にも受けていることが判ります。ただし、CMの効果として年配層には身近さ(毎日の生活に合っている)を強化したのに対し、若者層には新しさ(大きな変化をもたらす)として捉えられた違いがみられます。

「新しさ」はサンミゲールビールがこれまでに持っていないイメージでしたので、その意味でもストロングビールによるポートフォリオ強化は成功だったといえます。実はレッドホースは海外向けよりも国内向けの方はアルコール度数が少し低いそうです。こうした点から、アルコール度数が強いビールを出すこと自体が大事だったのではなく、他のブランドとの違いをシンプルに伝える「力強さ」をブランドに与えることに本当の狙いがあったのではないかと思われます。

ベトナムでプレミアムビールの座を獲得したタイガービール

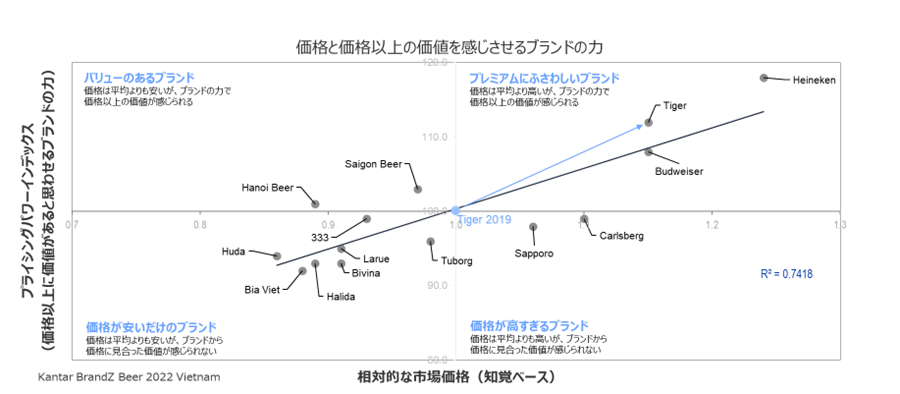

タイガービールはハイネケン資本傘下のシンガポールビールであり、2019年から2022年にかけてベトナムでのマインドシェア(=マーケットシェア)を大きく伸ばしています。ベトナムのビール市場ではハイネケンがトップブランドですが、3年でトップに肉薄するまでに成長しました。もともと意義性では高い水準にありましたが、差別性を大きく伸ばしたのが成功の要因です。ハイネケンと較べるとタイガービールは若年層に強さを見せています。

タイガービールはベトナム市場でマインドシェアを伸ばしただけでなく、価格値上げによりプレミアムビール化することにも成功しています。これを可能にしたのは、プライシングパワー(価格以上の価値を感じさせるブランド力)の改善であり、プライシングパワーはブランドが持つ「意義のある差別性」により強化されることが判っています。

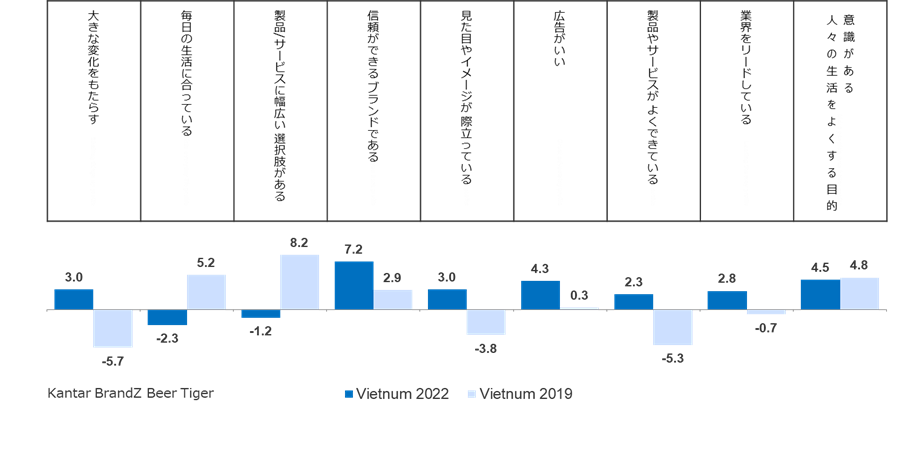

プレミアムブランド化の成功はブランドイメージにおいても明らかです。日常使いされることの多いブランドで通常連想されることが多い「幅広い選択肢」や「毎日の生活に合っている」といったイメージ項目が2022年には低下しており、代わりに「信頼できるブランド」が強化されてブランドのイメージが大きく変化していることが判ります。このイメージチェンジは、「広告」の強化によってブランドの「見た目やイメージが際立つ」と共に、業界に「大きな変化をもたらし」たり「リードしている」というイメージを強めたことにより実現されたようです。

広告キャンペーンでは寅年の2022年に合わせて「Uncage Your Tiger」をテーマにしたキャンペーンが世界的に実施されました。韓国のスターサッカー選手であるソン・フンミンを起用して、単に干支の寅にゴロを合わせたお祭り騒ぎに終わらせず、あらゆる社会的背景を持つ人々を対象に「自分の内なる勇気に火をつけよう」というメッセージ性の強いキャンペーンとなっています。

タイガービールの意義のある差別性の強化はこの広告キャンペーンだけではなく、最も効果が高かったのは2019年に発売されたサブブランドのタイガークリスタルの成功だったと思われます。タイガークリスタルは、若年層をターゲットにライトで爽快な飲み口にフォーカスした商品でした。アジアの気候や食事に合ったアジア生まれのビールでありながら、欧米ビールのすっきりとした飲み口を持ちあわせ、自分たちの流儀のカルチャーを持つ若者層へ向けて「意義ある差別性」が訴求されています。

以下はタイガービールのブランドイメージを年代別に見たものです。

「Uncage Your Tiger」広告は、若年層にはタイガークリスタルへの「製品がよくできている」という評価と新製品の取り組みが「業界をリード」しており、自分たちの「生活をよくしようという目的意識を感じる」と感じられたことが成功の要因だったと思われます。また、広告は若年層だけでなく、高年層にも効いていることが窺えます。

カンターでは、BrandZで測定された世界中のブランドのパフォーマンスやインサイトを無料で閲覧いただけるサービス「Kantar Brandsnapshot」を提供しております。(*英語のみ)

Kantar Brandsnapshotの詳細をお知りになりたい方、サービスのデモンストレーションをご希望される方は下記よりお問合せください。