ブランドエクイティを活用し、どのようにマーケットシェアを拡大すればいいのか?

カンターではブランドエクイティに関する自主調査研究を世界各国で20年以上続けており、その知見をBrandZレポートやスコア化データとして、一般公開を行っております。クライアントのトラッキング調査やアドホックのブランド健康診断調査に用いられるMDFと呼ばれる分析フレームワークはその成果の一つです。MDFフレームワークの考え方の根幹は「消費者の購買行動は、購買前に消費者の意識の中に形成されたブランドへの態度によって大きな影響を受ける」というブランドエクイティの原則です。この消費者意識の中に形成されたブランドの影響力はマインドシェアと呼ばれ、マーケットシェアが市場の占拠率を示すことと同様に、購買前の消費者の頭の中の占拠率で示すことができます。原則的に、マーケットシェアを獲得するためには、あるいは現在のマーケットシェアを維持するためには、そのマーケットシェアと同程度のマインドシェアが必要になる、という考え方です。カンターではこのマインドシェアを独自にデマンドパワーと呼び、BrandZのデータベース分析によりマインドシェア(デマンドパワー)を造り出す要因が「差別性」「意義性」「想起性」の3要因に集約できることを明らかにしています。

ブランドタイポロジー分析

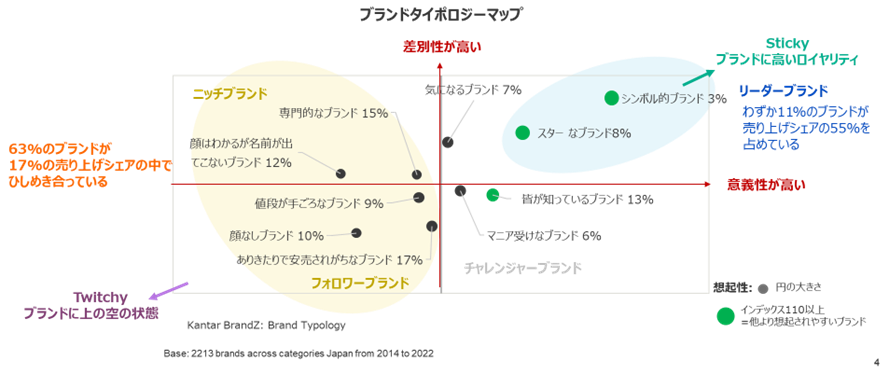

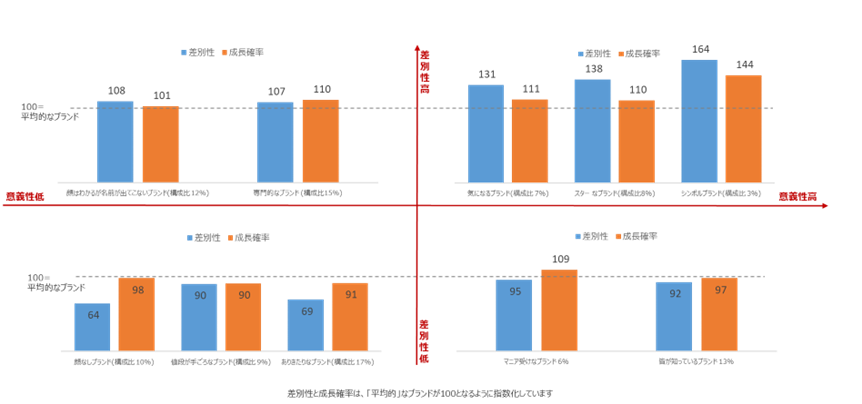

この3要因(差別性・意義性・想起性)を用いた分析のひとつが「ブランドタイポロジー分析」です。BrandZデータベースでは差別性と意義性が高ければ結果的に想起性も高くなる傾向があるため、ブランドの差別性と意義性における評価の違いからブランドの現在の「立ち位置」を明らかにする分析です。

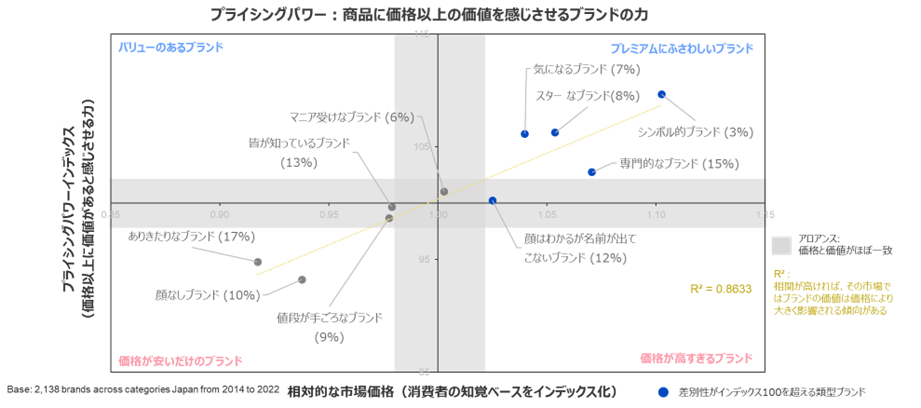

上部の図は、国内の約2,200ブランドについて意義性・差別性・想起性のスコアから類型化を行い、各類型の平均スコアをプロットしたものです。各類型にはそれぞれの類型の特徴からネーミングを行っています。

マップの見方は、差別性と意義性が高い象限の右上に行けば行くほど、消費者をブランドにつなぎとめる魅力度が高くなると解釈できます。反対に差別性と意義性が低い左下に行けば行くほど、ブランドに固執させる魅力度が薄れブランドからの離脱も起こりやすくなります。また、プロットされた丸のサイズが想起性の大きさを表しています。そして、マップの右側=意義性が高くならなければ想起性も大きくならないこと、それに差別性が加わる=右上象限になると想起性はさらに大きくなりやすいことが判ります。

このマップ上の分布毎に、同じ分布に位置するブランドが獲得しているマーケットシェアをみると、消費市場とは機会均等な平等な世界ではなく、強いブランドが常に有利となる弱肉強食の不平等な世界であることが判ります。右上のブルーゾーンに位置する、市場のわずか11%を占めるに過ぎないブランドが、全体売り上げシェアの過半数である55%を占めています。反対にマップ右側にあるブランドは、わずか17%の売上シェアを全体の63%のブランドで奪い合っている状態にあります。

また、BrandZの過去データから、どのようなブランドがマインドシェアまたはマーケットシェアを伸ばしやすいか(成長確率)を見てみると、差別性が高いブランドの方が将来成長する確率が高く、それに意義性が加わると(すなわち「意義のある差別性」が伴うと)さらに成長確率が高まります。この傾向に対する例外の類型は2つあって、差別性は高くても成長確率は平均的な「顔はわかるが名前が出てこないブランド」と差別性は低くても成長確率が比較的高い「マニア向けのブランド」です。前者は差別性があっても消費者においてすぐに「名前(銘柄名)が出てくる」ほどの意義性がないため成長機会を取りこぼしていると考えられ、後者の差別性は平均であって「マニア」のユーザーでは差別性が高く感じられておりこうした「マニア」的なファンが成長の牽引力となっているからです。

BrandZデータベースから導き出されたこの成長確率を用いて、カンターのMDFでは「フューチャーパワー」という指数も算出していますが、あくまでも確率であり将来の成長を確約するものではありません。今日のマーケティングではAIやベイジアンモデルのように「確率」をマーケティングに取り込むことが散見されますが、一方でマーケティングの現場では、「腹落ち」できる現場感覚(ビジネスアキュメン)が重視されることが実情であることが多いため、成長確率(フューチャーパワー)はあくまでも参考値にとどめていただいた方が無難かもしれません。

ブランドにとってマインドシェア同様の重要指標、「プライシングパワー」

カンターがブランドエクイティの分析(MDF)で用いる指標として前述のマインドシェア(デマンドパワー)の他に、プライシングパワーという指標があります。これは「値付けされた価格以上に商品に価値があると感じさせるブランドの力」を意味します。どうしてもこのブランドを手に入れたいという魅力や、このブランド以外は考えられないという高いロイヤリティがあれば、ブランドのプライシングパワーも高くなります。何故ならそうしたブランドの魅力はプライスレス=値段に置き換えることができない価値があるからです。

とはいえ、PSM(Price Sensitivité Mesurément)等の分析でも明らかなように、価格には商品の価値を推定・期待させる効果があります。言い換えれば、ブランド力が弱くても高い値付けにより高い価値が期待されることがあります。分析で得られた期待価値が、値付け上の高価格であることに起因するためであるからなのか、それとも高いブランド力に起因することによるためか、見極める必要があります。(実際には、ラグジュアリーブランドのように高い価格と高いブランド価値が結合している場合も多くありますが、ここでは非ラグジュアリーの一般消費財を想定しています)価格による期待値よりもブランドの価値に対する期待値が下回る場合、その価格は「値段が高い割に大した価値がなさそう」とみなされて購買検討リストから外されてしまうからです。一般消費財から耐久消費財まで価格はカテゴリーで大きく異なることもあれば、また、同じ商品でも店舗や時期によって価格が異なることもあり、価格を定量的に捉えるための異カテゴリーのブランド間の比較は一般に難しいものです。

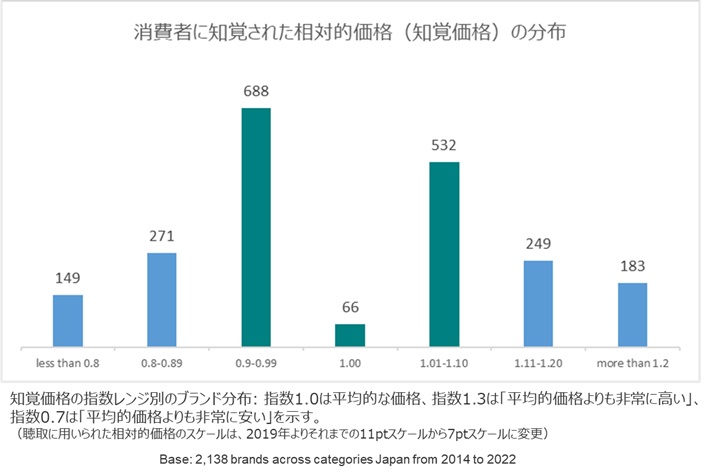

そこでカンターのBrandZでは、ブランドの市場価格を捉えるのに消費者の「知覚価格」というものを用いています。これはそのカテゴリーでの「平均的な価格」を調査回答者に想定してもらい、対象となるブランドの価格はカテゴリーの平均的な価格からどの程度離れているかをスケール設問で聴取して、そのブランドのカテゴリー市場内の「相対的な価格」を求めるものです。平均的な価格を1.0として、知覚価格指数が1.0より大きければ割高な価格、1.0より小さければ割安な価格と見ます。(指数の大きさは1.3が「非常に高い」、0.7が「非常に安い」を意味しており、平均的な価格のx1.3倍やx0.7倍の価格を意味するものではありません。)

BrandZの国内データで、この知覚価格(市場内での相対価格)がブランドごとにどのように分布するかを以下の図グラフが示しています。

半数以上のブランドが平均的な価格に近い指数0.9から1.1の間に分布しています。興味深い点は、まさに「平均的な価格」という回答が極めて少ないという、消費者心理です。消費者は、ほぼ「平均的な価格」と認識していても、「ちょっとだけ安い」「ちょっとだけ高い」という微差を非常に重視するようです。消費者には「平均的な価格」という明確なベンチマーク基準が頭の中に合っても、実際の商品と価格を目の前にして「ベンチマークとの微妙な差異」を見分けています。

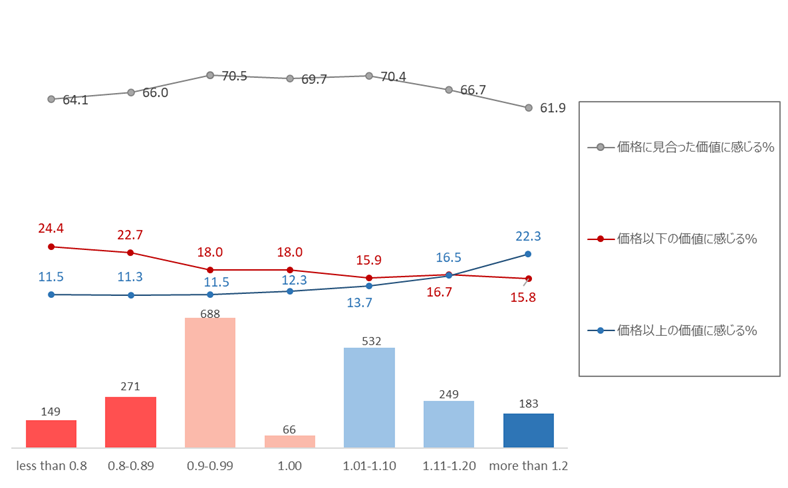

この相対的価格帯分布に、価格vs価値の受け取られ方(%)を加えたものが下のグラフです。「平均的な価格」の場合、7割程度の人が「価格に見合った価値がある」と評価し、残りは「価格ほどの価値がない」と「価格以上の価値がある」に分かれますが、「価格ほどの価値がない」の方が「価値がある」を上回ります。この傾向は平均的価格よりやや低い価格(指数0.9以上1.0未満)でもほぼ同じとなります。「平均的な価格」の場合、7割程度の人が「価格に見合った価値がある」と評価し、残りは「価格ほどの価値がない」と「価格以上の価値がある」に分かれますが、「価格ほどの価値がない」の方が「価値がある」を上回ります。この傾向は平均的価格よりやや低い価格(指数0.9以上1.0未満)でもほぼ同じとなります。

このことから消費者は、平均的な価格やそれより少しだけ低い価格に対しては、大抵の場合は価格と価値はほぼ見合っていると考えますが、どちらかというと「価格に価値が伴わない」と感じる傾向があるようです。それに対して相対的知覚価格がさらに安くなる(指数0.9未満の価格になる)と、「価格に価値が伴わない」=安いものは質が伴わないとみなす傾向が強くなります。反対に知覚価格が高くなる(指数1.2を越す)と「価格以上の価値がある」とみなす傾向が高まります。この傾向は平均的価格を少しでも上回るだけでも強化されていきます。

以上が価格(相対的な知覚価格)に対する消費者の一般的な反応傾向であり、この価格効果はブランド力とは独立していると考えることができます。

ブランドタイポロジーによるプライシングパワーの違い

一方で、ブランドによる価格以上に価値を感じさせる力(プライシングパワー)はマインドシェア同様に、差別性・意義性・想起性の3因子から算出します。マインドシェアを説明する際、3因子の中で意義性と想起性のウエイトが高くなりますが(意義のある想起性)、価格以上の価値を説明する場合は意義性と差別性のウエイトが高くなります(意義のある差別性)。

下図は、プライシングパワーと先ほどの知覚価格(市場の相対的価格)との関係を、ブランドタイポロジーの類型を用いた分析例です。マップの横軸に先ほどの知覚価格(市場で知覚されている相対的な価格の高低)、縦軸にプライシングパワー(価格以上の価値を与えるブランドの力)を置くと、次の4つの象限が得られます。

左上:価格は安くてバリューが高いと思われやすい象限

右上:価格は高いがそれだけの価値(プレミアム)があると思われやすい象限

左下:価格は安いが安いだけと思われがちな象限

右下:価格は高いがその価格に見合った価値がないと思われがちな象限

またマップ上に単回帰直線とその相関係数(R2)を表示することがありますが、これはそのカテゴリー市場でプライシングパワーと価格との相関が高いかどうかをチェックするためのものです。相関が高い場合、プライシングパワーは価格効果の影響を受けているか、あるいは競合を含めた市場の価格は各ブランドのエクイティ(プライシングパワー)の強弱を反映した値付けになっている、と考えることができます。一方で相関が低い場合は、市場には価格以上の価値を与えているブランドが多い、または価格より低い価値しか与えていないブランドが多い(提供期待価値に与える価格効果による影響は少ない)、ということを意味します。

先ほどタイポロジー分析で右上(差別性と意義性が高い象限)に位置するブランド類型(シンボル・スター・気になるブランド)はプライシングパワーも価格も高い、プレミアムな価値を持っていることが判ります。また、この3類型ほどプライシングパワーが高くはないものの、タイポロジー分析で左上に位置する(意義性は低いが差別性は高い)ブランド類型の専門的ブランドも比較的高価格帯に値付けされていることが判ります。専門性が高いブランドと受け取られているため、高価格でもそれ以上の価値があるとみなされています。

前述の知覚価格帯の分布では消費者は微差に対して敏感でしたが、同時に「平均的な価格」には分布に幅があることも判りましたので、価格やプライシングパワーの「平均」にもある程度の幅(アロアンス)をとって見ることをカンターでは推奨しております。上図のアロアンスでは、ほぼ平均が約4割、右上が約3割、左下も約3割となるように設定されています。「ありきたりなブランド」と「顔無しのブランド」はマインドシェアが弱く売れにくいのでかなり安い価格を設定せざるを得なくなりますが、価格に対してバリューを感じさせるプライシングパワー(ブランド力)がないため、負の価格効果が効いてしまい「安くても価値のない」ブランドとみなされています。

このようにマインドシェアだけではなくブランドの価格と価値(プライシングパワー)の面でも、「強いブランドは益々強くなり、弱いブランドは益々弱くなる」という市場原理が作用するのが、ブランドエクイティの世界です。タイポロジー分析で右上の「勝ち組」にくる「シンボル的ブランド」と「スターなブランド」は、将来も成長を継続できる確率が高いだけでなく、プライシングパワー分析で見たように高価格でも売れるプレミアムな価値や魅力を持ちやすく、成長性と収益性においても絶対優位のポジションを得ています。 この厳しい「弱肉強食」の世界で生き残り将来に向けて確実に成長していくためには、右上象限のわずか11%の「勝ち組」ブランドになるのが、当然のことですが最善策です。

ビジネス戦略にブランドエクイティを活用するのであれば、タイポロジーマップの右上象限に必要な類型要件をブランドに備えさせ、カテゴリーでのシンボル的/スターブランドの地位を獲得する、またはその地位を維持し続けることをブランドの戦略上の最終ゴールに設定する必要があります。

どのようにすればブランドを「勝ち組」に育てられるのか?

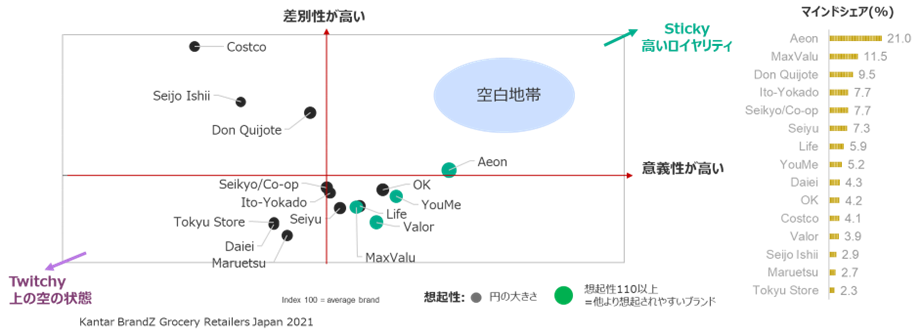

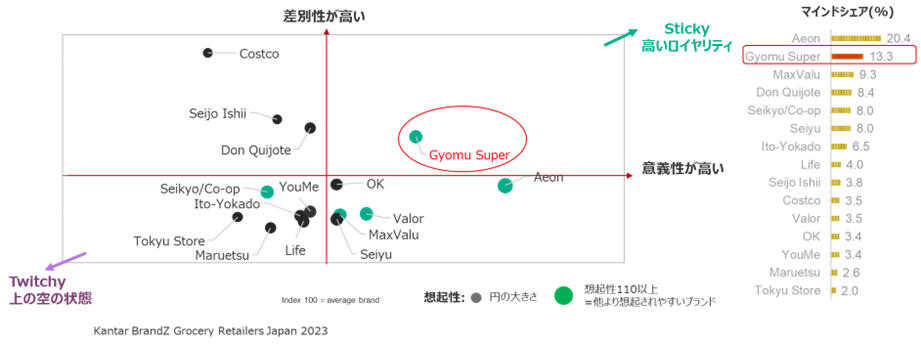

ブランドタイポロジー分析に即して、どのようにブランドをタイポロジーマップの右上象限に育てていけばよいのか、具体的な事例として日本のGMS(生鮮食品カテゴリー)を取り上げます。下図は2021年でのタイポロジーマップです。このカテゴリーでは意義性のある差別性が高い右上象限が空白であること、左上の差別性が高い象限に従来のGMSスタイルとは異なる新しいタイプのチェーン店(コストコ、成城石井、ドン・キホーテ)が台頭してきていることが判ります。マインドシェアでトップのイオンは、意義性と想起性が最も高いのですが、差別性が平均程度にとどまっています。

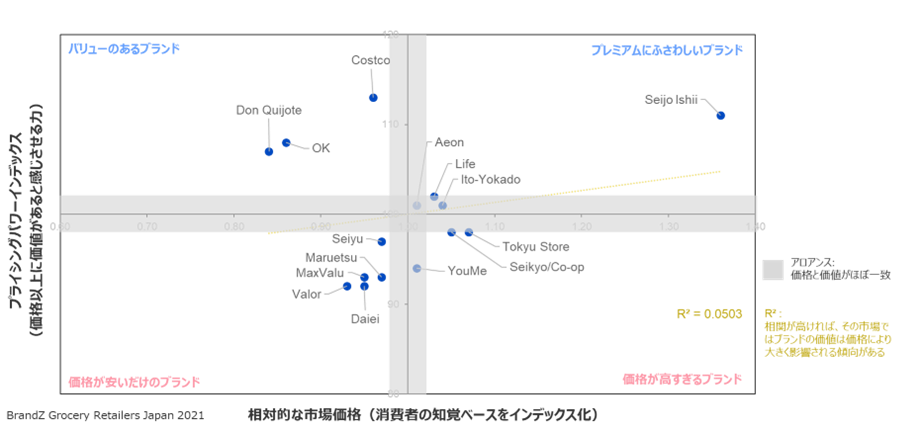

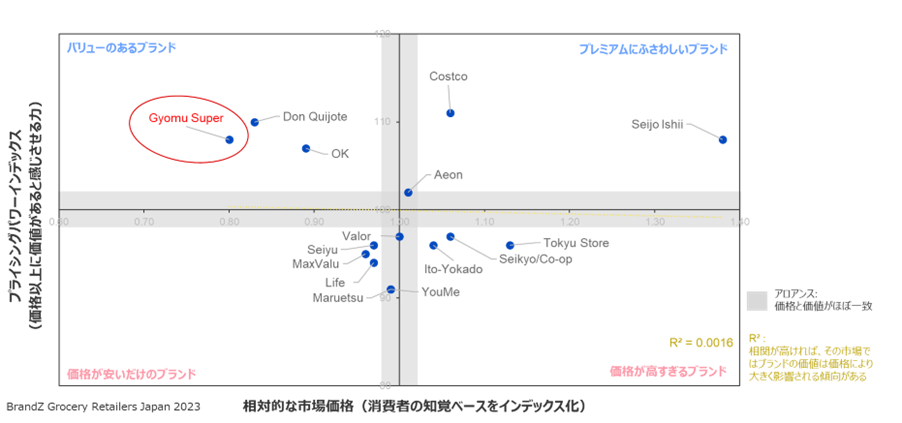

市場が成熟したGMSカテゴリーの衣類部門では、主役の座をユニクロのようなSPAブランドに奪われています。価格と鮮度が勝負となる生鮮食品部門では店舗周辺の産地と密着した産物調達が鍵となるので、出店エリアが広く店舗数の多い大手GMSチェーンにとって生鮮食品で差別性を高めることには困難が伴います。 仕入れ価格と鮮度については小回りの利く地域密着型店舗の方に利があるためです。このカテゴリーの価格とプライシングパワーのマップは次の通りです。

価格は高いがプレミアムな価値が提供できているのが成城石井、価格が安くてバリューも持ち得ているブランドが、コストコ、ドン・キホーテ、オーケーとなります。オーケーは関東に120店舗を集中させており、地域密着の利点を活かしてバリュー戦略に成功しているようです。この点、同様に関西を中心に240店舗を集中させているバローは価格が安いだけのブランドとみなされている点と対照的です。マインドシェアでトップのイオンは価格もプライシングパワーも平均的であり、同じイオン系列で全国に740店舗を展開するSSMのマックスバリュも価格が安いだけのブランドとみなされています。

このようなブランドが、どのように空白エリアの右上象限を狙っていけばいいのか考えていきます。当然のことですが、右上象限には隣接した象限から入るほかありません。意義性も差別性も低い左下象限に位置するブランドはまず差別性を上げて左上象限に入るか、もしくは意義性を上げて右下象限に入ることから始める必要があります。

右上象限に隣接した差別性は高い左上象限のブランドにとっても、意義性は高い右下象限のブランドにとっても、「勝ち組」となるための鍵はブランドに「意義のある差別性」を造り出すことにあります。左上ブランドであれば差別性は高いのですが差別性に意義性が伴っておらず、右下のブランドであれば意義性に差別性が伴っていない課題点を改善する必要があります。カンターのMDFが定義する「意義性」は、「ニーズを充たす」ことと「愛着を感じる」ことを意味します。前者の「ニーズを充たす」は外資系企業のマーケティングでよく言われる「レレバンス」と同意です。このニーズを充たすことと愛着は高い相関関係にあることがBrandZのデータからわかっています。右下のブランドが差別性は低いが意義性が高いということは、ブランドがルーチン/定番的な愛着(ロイヤリティ)で支えられていることを意味しますが、GMSの衣類部門が新しいメリットのあるSPAブランドの出現により打撃を受けたように、競合の差別性に対して脆弱な面を持ちます。単なる情緒的な愛着/ロイヤリティに競合よりもニーズを充たす差別性を備えることが「意義のある差別性」につながります。現在ブランドが提供できている意義性の延長線上で差別性の強化を考える必要があります。

一方で、差別性が高い左上象限のブランドは意義性を強化する必要があります。先に見てきたように差別性にはブランドの魅力を高めて、成長確率やブランドのプレミアム価値/バリューを上げる効果があります。こうしたブランドの魅力や個性をユーザーの意義性につなげていくことで「勝ち組」ブランドに成長させることができます。ユーザーの意義性を上げるとは、わかりやすく言えばユーザーの数を増やすということです。意義性のスコア(ニーズ合致+愛着)はブランド認知者ベースであるため、ユーザーが増えれば必然的に「ニーズ合致+愛着」のスコアも上がることになります。差別性は新規採用/トライアル見込客にとってブランドの魅力や興味の点となりやすいため、消費者の興味・関心を→トライアル購買→リピート購買に転換させるシステムやビジネスモデルを作り、アクティブなブランドユーザー数を増やしていけば意義性は上がります。

高い差別性を意義性に転換していくのと、高い意義性を差別性に転換していくのでは、どちらが難しいかというと、後者の方が難易度はかなり高いと思います。差別性で作られた関心をトライアル使用につなげるのは消費者行動の理に適っているのでドライブをかけやすいのに対し、日頃からよく使っているという意義性だけでは競合ブランドへの差別性になりえないからです。従って意義性から差別性に拡張する(右下象限から右上象限に上がる)ためには、かなり大胆なチャレンジや大きな工夫が必要となります。

もう一度GMSの例に戻ると、差別性が高い左上象限のコストコ、ドン・キホーテ、成城石井といったブランドは全てGMSに対して「新しい業態・システム」を提供しています。その特長と利点は、どれもシンプルでわかりやすいものになっています。成城石井はプライシングパワーでみたように、プレミアム価値を提供するクオリティストアとして独自のポジションを獲得しています。コストコも倉庫型店舗による大容量ユニットでの格安販売方式にこれまでの日本になかった新しい独自性があります。

またドン・キホーテも、深夜営業や個性的な品揃えと格安価格、独特な店内陳列方法でユニークさが際立っています。一見すると雑然として無秩序にみえる圧縮陳列は、買物客からすると見つける楽しみやイベント感が味わえるという新しさ&楽しさがあるようです。

これらのブランドはそれぞれの個性と差別性を活かして、店舗数=立地条件(店舗数が多ければ最寄り立地となりやすい)を増やして意義性を上げていくことが次の成長の鍵となります。その業態コンセプトから大型店舗が求められるコストコは全国で33店舗に留まりますが、成城石井は180店舗にまで拡大、ドン・キホーテはMEGAドン・キホーテを含めて全国400店舗まで急速に拡大させており、更にユニーの合併と店舗切り替えにより国内600店舗にまで拡大させるようです。GMSのトップブランドであるイオンが国内900店舗、同じイオン系列のSMチェーンであるマックスバリュが740店舗であることを考えるとかなり積極的な店舗展開策といえます。こうして拡大した店舗の各店にリピート顧客が付いてくると意義性が高まり、右上象限の「勝ち組」ブランドになる可能性が高まっていくと思います。意義性を上げていく際に気を付けるべきことは、意義性を上げていく=ユーザー数を増やしていく過程で、独自の差別性をいかに維持していくかということです。多くのブランドが意義性と想起性を上げてブランドを大きくしていく過程でそれまで高かった差別性を摩耗又は陳腐化させてしまっています。タイポロジーの右下にいるブランドの多くは最初から差別性が低かったわけではなく、意義性を高めていく中で差別性を風化させてしまったと考えられます。右上象限にいるブランドはブランドを大きく成長させながらも、差別性の鮮度を失わずに保っているところにブランド力の「凄み」があるといえます。ブランドが大きく成長していく過程の中で当初の差別性にある程度の「変質」が生じるのはやむを得ないと思いますが、ブランドの高い意義性はその個性的な差別性に由来したものであるべきで、両者が強く結びつき合った『意義のある差別性』を持つことが大事であり、当初の差別性の変質もこの限り(意義性とつながりを強めるために差別性のニュアンスを変える程度)にとどめるべきだと思います。

従って、GMSの左上象限のブランドも店舗数を増やせば意義性が上がるという単純な話ではなく、独自の差別性が意義性を伴うことで更に発展・進化させることを常に念頭に置く必要があります。ドン・キホーテの例で言えば、「何故ドン・キホーテが全国津々浦々に存在しなければならないのか?それが人々の暮らしをどのように豊かにするのか」といったブランドの目的意識(ブランドパーパス)にまで踏み込んで、ブランド独自の意義性を考えるのがいいと思います。その意味では、コストコが倉庫型の大型店舗による大容量販売にブランド固有の差別性の本質があり、そのためには出店ペースには限界があり、また有料会員制もこの差別性を維持するのに必要であると考え、それにより意義性の伸長にキャップがかかってしまったとしても、それはそれで賢明な判断なように思います。ブランドの本質を変えてまで意義性を高めても、それは本末転倒であり、ブランドが右上象限ではなく差別性を失った右下象限に落ち込むリスクが高いからです。

これら左上象限ブランドと較べ、右下象限のブランドが差別性を高めていくのには難易度が更に上がります。タイポロジー分析の「皆が知っているブランド」のユーザーは、そのブランドに慣れ親しんでいるから使っているのであり、新たな差別性を特に求めてはいない(現在の意義性と、これから強化しようとする差別性がつながり難い)からです。あるいは、ブランドを知っているが今は使っていない消費者(ブランドにとっての新規またはラプストユーザー)にとっても、これから強化しようとする差別性はこれまで知っているブランドのイメージとは異なるので、うまく理解・消化吸収してもらえない可能性があります。タイポロジー分析のところで説明したように、「皆が知っているブランド」の想起性や意義性は高いためマインドシェアも高くなるのですが、マインドシェアは大きくなるほど様々なブランドイメージとの連想も強くなる傾向があります。従って「他のブランドと較べて違いがない」という現イメージの連想(思い込み)も強くなります。消費者はブランドに関する情報処理を通常は1-2秒の短時間で行うので、こうした思い込みの強さはパーセプションチェンジを行う上で大きなハードルとなってしまいます。以上のような理由で、右下象限のブランドが差別性イメージを上げていくのに大きな困難が予想されます。この壁を打ち破るためには「創造的破壊」に近いかなり大胆なアプローチを取る必要があります。海外では創造的破壊を「ディスラプション」と呼んで、マーケティング手法の中に取り入れようとしている企業が増えてきているようです。ディスラプションの古典例にはスティーブ・ジョブスがMacintoshで行った初期のPC革命が挙げられ、アップルのキャンペーンスローガン “Thind Diffèrent”にはディスラプションの精神が受け継がれているといわれています。

右下象限のブランドがとるべきディスラプションには、これといった定理があるわけではなく、状況に即した創造的で柔軟な発想が求められます。GMSの例で言えば、左上象限のブランドがカテゴリーに持ち込んできた新業態アイディアやそれによる消費者にとっての新たな利点は、右下ブランドにとっても大きなヒントを与えてくれていると思います。彼らは差別性を出すのが難しいと言われてきた生鮮食品カテゴリ―で高い差別性を獲得しているからです。こうした消費者の受容性や行動における新しい流れに敏感であることも、差別性の高い強いブランドになるために欠かせない要因の一つだと思います。パーセプション分析マップの現状では、左上象限と右下象限では消費者ニーズが異なり棲み分けが行われているように見えます。確かにその通りなのですが、前述したように左上象限ブランドが右上象限(カテゴリーの勝ち組)に来た時、市場における消費者の選択行動は多きく変わる可能性があり、現在の棲み分けによる「優位性」もディスラプション(破壊)される危険があります。その意味では、現在右上の空白地帯を誰が先に占拠するか=誰が市場リーダーとなるか、早い者勝ちの競争状態にあると考えたほうがよさそうです。

参考までに、ディスラプションといわれるケースをカンターが観察してまとめた、ディスラプションを考える上でのヒントは以下の5ポイントとなります;

結語として:その後(2023年)のGMCカテゴリーにおける変化(2023年)

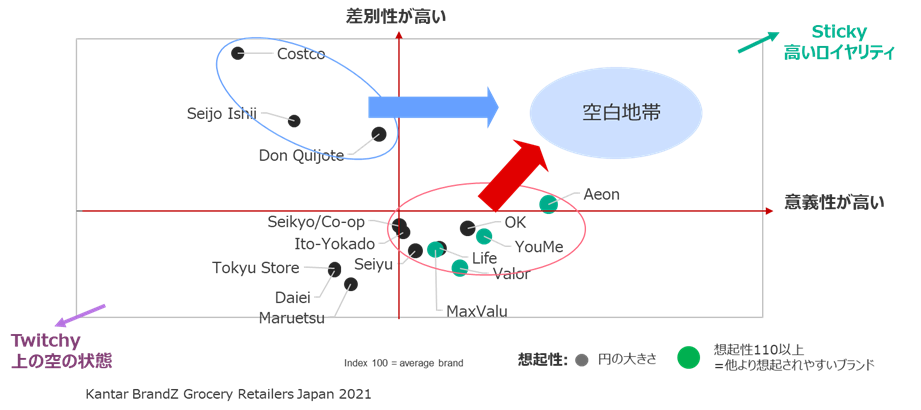

これまで2021年実査のBrandZデータを基にした国内GMSカテゴリー(ブランドリストはGroler Retailler)を見てきましたが、2023年4月に国内Groler Retailersの実査アップデートがありました。調査リストには新たに業務スーパーが加わっています。

この調査結果では、それまで空白地帯であった右上象限に新たに業務スーパーが進出しています。その他のブランドでは、イオンが意義性を伸ばしてその他の右下ブランドが意義性をやや落としている以外、あまり大きな変化はありませんでした。

業務用スーパーは2021年の調査リストには入っていませんでしたが、2018年から2022年の間に店舗数を800店から1,000店にまで大幅に増やしており、意義性での増加による躍進があったと推定されます。

プライシングパワーマップを見ると、2021年から2023年の間にポストコロナのインフレの影響があり、多くのブランドで知覚価格に上昇が見られており、それにより差別性の弱いブランドではプライシングパワーをやや下げています。そうした中で、業務用スーパーは知覚価格の最安値に位置しながら、コストコ、ドン・キホーテ並みの高いバリューを提供していることが、意義性を高めた要因だと考えられます。

業務用スーパーが躍進した理由はいくつか考えられます。

1)インフレによる値上げによる「とにかく安い食料品を探したい」という消費者ニーズの変化を的確にとらえたこと

2)ブランド名の通り、飲食店のプロに向けた業務用のお店を一般客にも開放という体の新しい業態で、「食のプロに満足いただける高品質&低価格」を訴えることで低価格だがバリューがあることに信憑性を与えていること

3)製造~販売までを一貫させた「食料品のSPA」的な考え方で新しい業態を定義し、高品質と低価格のバランスを保つことに説得力を持たせていること。例えば、牛乳用紙パックを使った大容量の水ようかんなど「小分けにして使うのだからパッケージの体裁は気にしない」という、わかりやすいシンプルな合理性に徹している。このような徹底した合理性が、大量仕入れによる格安輸入食品の品質への信頼にもつながっている

4)こうした海外輸入品の大量仕入れや食品のSPA化が本部主導の仕入れの効率化を可能にし、短期間での多店舗展開を容易にした

5)フランチャイズ制を活用して短期間での多店舗展開に成功した。そのため意義性を急速に高めることができた。このような急展開を行っても、取扱商品の多くは本部管轄されているので、どの店舗でも業務スーパーならではの独自の差別性が保たれている

詳細な消費者(ショッパー)調査を行っているわけではないので以上はカンタージャパンの経験値からの推定にすぎませんが、業務スーパーの成功の背景にはこれまでの業界の常識を打ち破るような「ディスラプション」があったのだと推察されます。

この事例で非常に興味深いことは、ディスラプションを行って空白の右上象限を突破した銘柄・ブランドが、既存の市場プレイヤーではなく、後発参入ブランドの業務スーパーであった点です。あるいは、新規業態により高い差別性を得ている左上象限ブランドも全て後発参入ブランドです。こうした新しい潮流に対抗していくためには、右下にいる既存ブランドもディスラプション=「創造的破壊」を検討していかなければならないように思います。

カンターは、ブランド資産価値測定を目的としたシンジケート調査BrandZを提供しています。詳細についてお知りになりたい方は、下記よりお問合せください。