これまでカンターのBrandZデータベースを用いて、国別の(カントリーオリジンの違いによる)ブランドの傾向を見てきましたが、新たに切り口を変えて産業(消費カテゴリ―)別でブランドエクイティの傾向や特徴といったものを見ていきたいと思います。

市場(消費者)調査というと、どうしても食品・飲料・トイレタリーといった一般消費財に偏りがちなので、今回は一般消費財以外のカテゴリーを取り上げてみたいと思います。なぜなら、消費者におけるブランドエクイティの重要性というのは一般消費財に限られたものではないということが、これまでのBrandZ調査データベースからわかっているからです。

そこで、ポストコロナで再び活況を示してきているインバウンド観光需要に関連が深いエアライン・カテゴリーを複数回に分けて取り上げていきます。

コロナ禍からの回復傾向にある航空業界

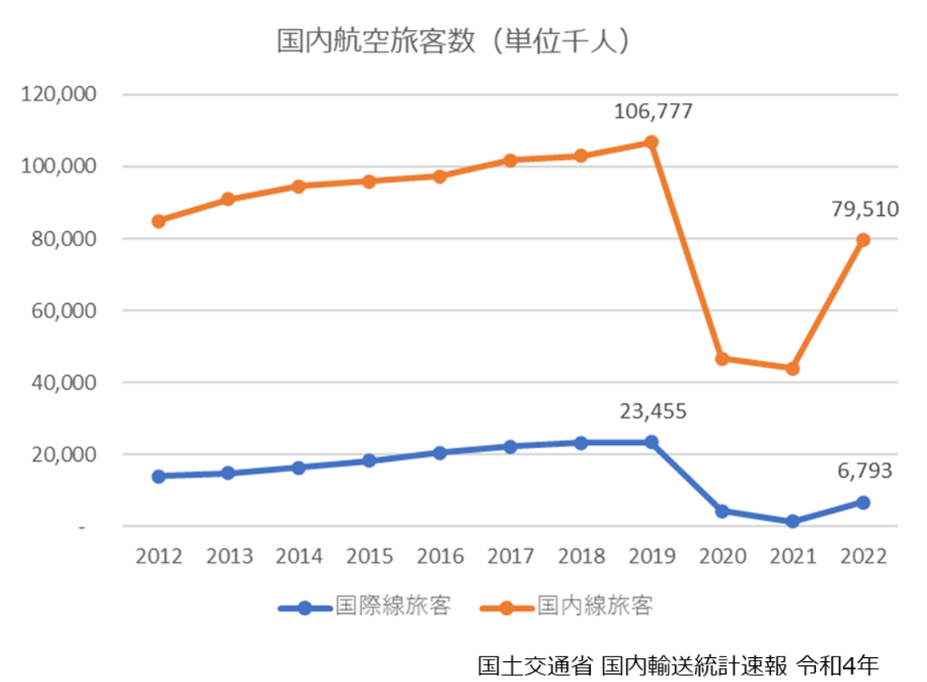

国土交通省によると、2022年の国内線航空旅客数は約8,000万人で国際線が約700万人であり、国際線利用客は国内線の約1割となっています。コロナ禍前の2019年を見てみますと、国内線は約10,700万人で国際線が2,300万人となっており、国際線の比率は22%ありました。この理由はコロナ禍からの回復ペースに違いがあるためで、コロナ禍前のピークであった2019年と較べて、国内線は7割以上に回復しているのに対し国際線はまだ3割程度の回復にとどまっているためです。

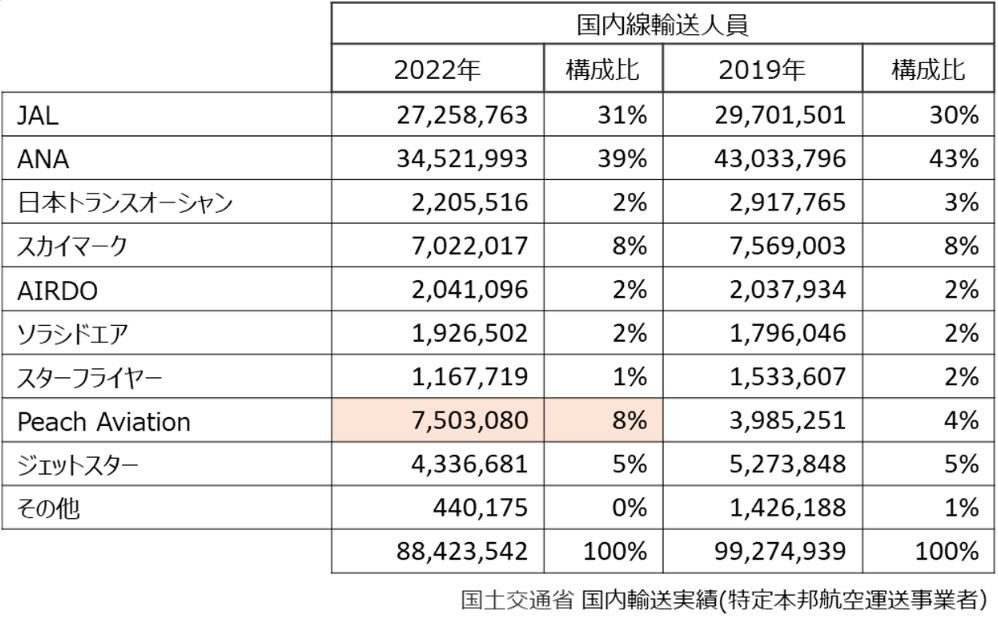

国内線の航空会社別の内訳を見ると、トップのANAが約4割を占め次いでJALが約3割で、この2強で約7割を占めています。コロナ禍による旅客減の影響の中で、いわゆるLCC(格安航空会社:Low Cost Carrier)のピーチ・アビエーションの躍進が目立っています。

一方で国際線の航空会社別の旅客数は公表されていないようなので、成田・羽田・関西の国際空港の発着便数を航空会社別に見てみました。運輸業は器に人や物を載せて運ぶのが生業で、器は元の場所に帰ってこなければいけないので、発着の往復で1便とカウントするそうです。そのためか、日本発が多い国内航空会社が有利となり、JALとANAでそれぞれ15%程度の便数シェアを得ています。

航空業界ではこのように便数の多さが当然マーケットシェアに影響してきます。マーケットシェアを取るためには消費者の頭の中にブランドを占拠させることが重要ですが、この航空業界のように消費者の「頭の外」にある市場要因もマーケットシェアの獲得に非常に重要な役割を果たします。

最近のマーケティングの権威といわれる、バイロン・シャープ教授は前者をメンタル・アベイラビリティ、後者をフィジカル・アベイラビリティと呼んで、市場シェアはこの2要因で成り立つとしています。モノが売れるには、消費者の心理に刺さっていること(メンタルにアベイラブルであること)と市場で物理的に入手可能(フィジカルにアベイラブルであること)の両方が必要という訳です。

カンターのBrandZデータベースで用いているMDFモデルでは、このメンタル・アベイラビリティとフィジカル・アベイラビリティを消費者市場調査結果から推定・算出しているため、これから国内旅客航空カテゴリーの場合を見ていきます。尚、BrandZデータベースに用いられているデータは全てカンターによる自主調査によるので、調査の設計企画の都合上、国際線と国内線の航空会社ブランドを一緒にまとめて聴取しています。(クライアント様の発注によるアドホック調査では国際線と国内線を分けて聴取することは可能です。)

メンタル・アベイラビリティで圧倒的優位に立つJAL・ANA

カンターのMDFモデルでは、消費者のメンタル・アベイラビリティをマインドシェアで示します。このマインドシェアは、意義性・差別性・想起性という消費者から見たブランドの評価指標を指数化し(この指数を独自にデマンドパワーと呼びます)、その割合を%で表しています。(聴取した)全てのブランドのマインドシェアの合計は100%となります。

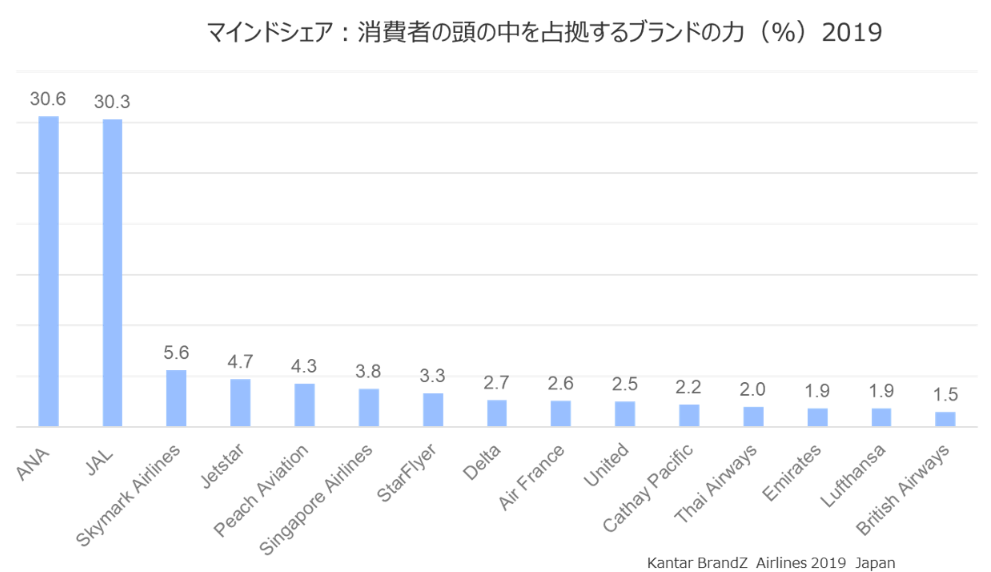

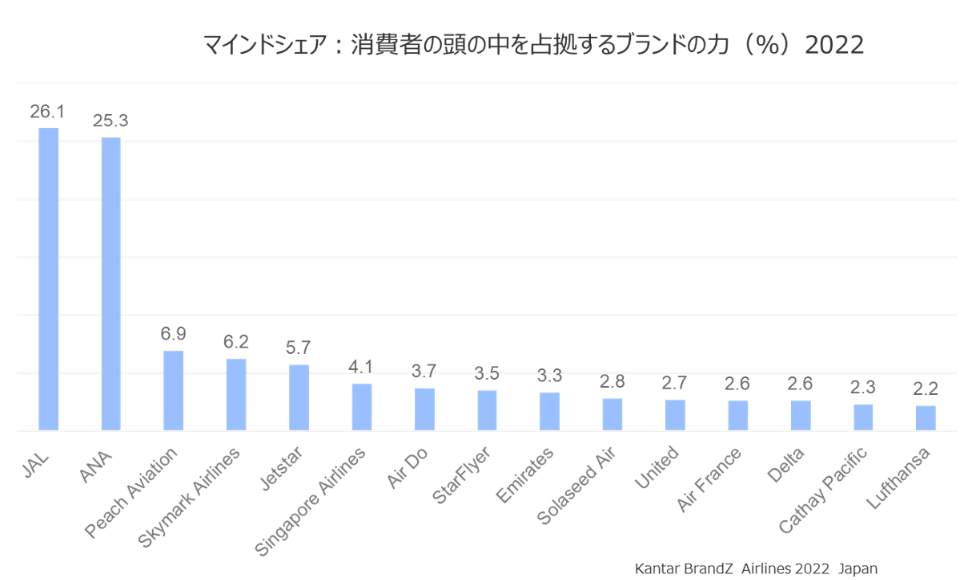

前述したように、このマインドシェアは国際線ブランドと国内線ブランドの両方を合わせたものとなっています。国内発着の便数を多く持つJALとANAがマインドシェアでも大きな割合を占めていることが判ります。(両ブランドを合わすと過半数を占める)

因みにコロナ禍の影響が起こる前(2019年)のエアライン・ブランドのマインドシェアは以下のようになります。

2019年と較べてJALとANAはマインドシェアを5%前後落としていますが、これは国際線旅客の減少や国内LLC伸長の影響を受けたものと考えられます。一方でLLCのピーチアビエーションは国内線回復を背景にマインドシェアを2.6pt上げています。

更に特筆すべきはエミレーツ航空で、停滞する国際線の中で1.4ptのマインドシェアを上げています。その一方で、その他の国際線ブランドもシェアを大きく下げたものはなく、消費者の頭の中に土台を築くメンタル・アベイラビリティというものの性質を表していると思います(頭の中に築かれたものは、外的環境の変化を受けにくい)。

また、旅客者数では国内線に圧倒的に劣る国際線(国内線の1~2割)のブランドの方がマインドシェアで全体的に健闘していることも、メンタル・アベイラビリティの性質を表していると思います。頭の中の占拠率はあくまでもブランドの魅力度によって決定され、便数や利用回数等といった物理的条件で決まるわけではないということです。つまり国際的なブランドの方が国内線中心のブランドよりも消費者にとって相対的に魅力が高く感じられるということです。国内旅行も楽しいけど海外旅行の方がよりワクワクするというのと同じような心理が、エアライン・ブランドの評価にも作用しているのかもしれません。

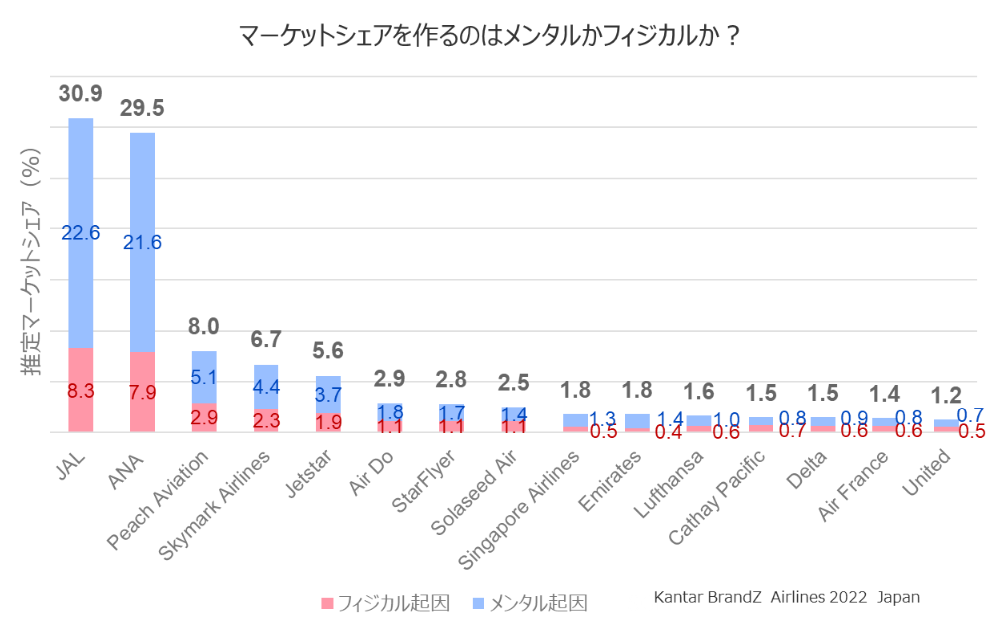

実はフィジカルよりメンタルの影響の方が強い旅客航空業界

いくらANAやJALが気に入っていても、渡航先にANAやJALの便がなければ利用することができません。このように行先と便数といったフィジカル・アベイラビリティによる影響を受けやすい旅客航空業界ですが、MDFでマーケットシェアに影響する要因を分析してみるとフィジカル・アベイラビリティよりもメンタル・アベイラビリティによる影響の方が高いことが判ります。

マーケットシェアは調査で聴取された直近利用を基にした推定値で、また国際線と国内線を一緒に聴取しているため、前述の国土交通省の国内旅客数シェアとは一致しませんが、国際線を多く持つJALやANAを除いた国内航空ブランドの場合、数値はほぼ一致するようです。

上のグラフの青い部分はメンタル要因(消費者の頭の中の占拠率がマーケットシェアに反映したもの)、赤い部分がフィジカル(消費者の頭の外の要因、目的地への便数の多さやキャンペーン価格等の市場要因)を示します。上位のブランドはマーケットシェアの2/3前後がメンタル要因、下位のブランドでも過半数がメンタル要因に起因しています。多くの消費者にとって、エアラインとは目的地に行くための手段でありどこでもいいという訳ではなく、(実際にそのエアラインで希望の目的地に行く便があるかどうかは別にして)自分の好みのエアラインがあるということになります。

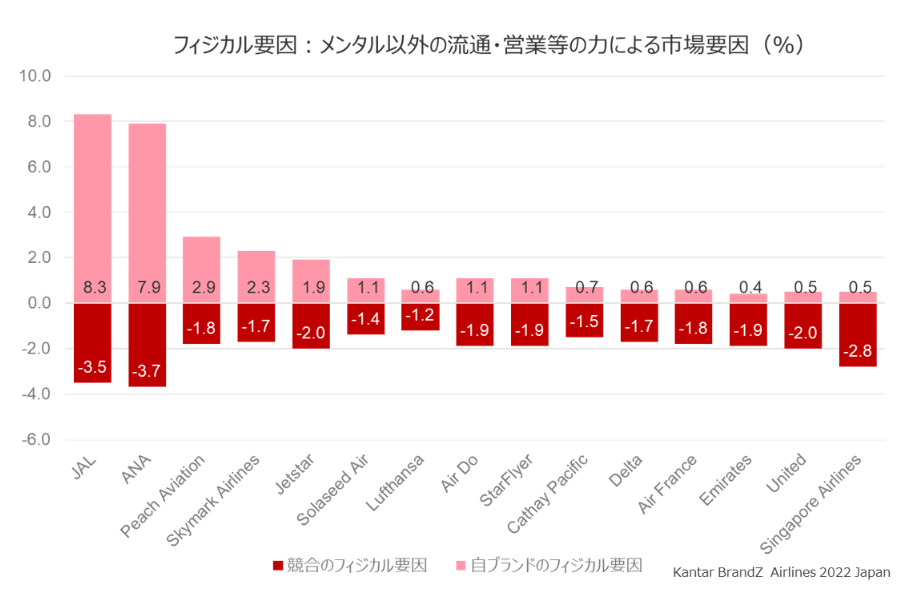

メンタルが強いブランドの方がフィジカルでも有利となる

このフィジカル要因は、自ブランドにとって有利に働く場合と不利に働く場合があります。例えばブランドXが北米路線の便数が競合ブランドYより少なければ、北米路線の便数はXにとって不利なフィジカル要因となり、Yにとっては有利なフィジカル要因となります。あるいはXを仕入れた旅行代理店が格安なキャンペーン価格で販売すれば、そのキャンペーン価格はXにとって有利なフィジカル要因となります。

MDFではフィジカルが有利/不利に働いたかも明らかにします。具体的には、最初にマインドシェアを算出し、そのマインドシェアが実際にマーケットシェアに「転換」されたかを見ることで算出します。もし、マインドシェアがマーケットシェアに転換されていればそのシェアはマインドシェア(メンタル要因)に起因すると考えます。反対にマインドシェアを得ていないのにマーケットシェア(購買)につながった場合はフィジカル要因に起因すると考えます。本当はブランドXが好きだけど、Yを使った格安のツアーがあったからそれを利用した、というような場合はフィジカル要因に起因した購買となります。

このような、メンタル(マインドシェア)は取れているのだけれどフィジカルで競合に侵食されたシェアと、メンタル(マインドシェア)は取れてなかったがフィジカルで競合を侵食したシェアの内訳を示したのが下のグラフです。ピンクの部分が後者(マインドシェアはないがフィジカル要因でマーケットシェアを獲得した)で、赤い部分が前者(マインドシェアは獲得しているがフィジカル要因でマーケットシェアを奪われた)となります。前掲のマーケットシェアのメンタル/フィジカルの内訳のうち、フィジカルの部分がこのピンクの部分となります。(赤い部分は競合に奪取されたマーケットシェアなので、前掲内訳には算入されていない)

このグラフを見ると、メンタルが強かったブランドの方がピンクの部分(フィジカル要因による競合マインドシェアの奪取)も大きいことが判ります。この傾向は航空業界以外の他のカテゴリーでも多く見られます。航空業界の場合は便数(フィジカル要因)を多く持っているブランドの方がメンタルでも強くなりやすいという要素もあると思いますが、一般消費財のような他カテゴリーではメンタルが強い(=消費者に人気がある)ブランドを流通小売サイドも優遇(大量陳列・店頭キャンペーン等)するためです。航空業界でも、JALやANAで組んだ方がパッケージツアー商品が売れやすいということがあるのだと思います。

また、便数が限られている国際線の海外ブランドはピンクの部分(有利に働くフィジカル要因)は小さくなっています。マインドシェアが比較的高いシンガポール航空やエミレーツ航空の赤い部分(不利に働くフィジカル要因)は主に価格要因だと考えられます。両エアラインの特長はビジネスクラスなどのプレミアム感にあると思いますが、そのためどうしても価格面でのアタックを受けやすくなるのだと思います。とはいえ、便数の少なさを考えると両ブランドのメンタルの強さの方をむしろ注目すべきと思います。

次回は、こうしたメンタル(マインドシェア)の強さはどのような要因によってもたらされるかについて、お話しさせていただきます。

カンターでは、BrandZで測定された世界中のブランドのパフォーマンスやインサイトを無料で閲覧いただけるサービス「Kantar Brandsnapshot」を提供しております。(*英語のみ)

Kantar Brandsnapshotの詳細をお知りになりたい方、サービスのデモンストレーションをご希望される方は下記よりお問合せください。