台頭が著しいeコマースがカテゴリーの成長を牽引しており、ブランド力も高めている

消費者の購買におけるフィジカルアベイラビリティの影響ということをよく理解するために、最初にeコマースの成長が著しい総合小売業についてBrandZのデータを見ていきます。リアルの店舗を持たないeコマースのフィジカル力は高いのでしょうか、それとも低いのでしょうか?

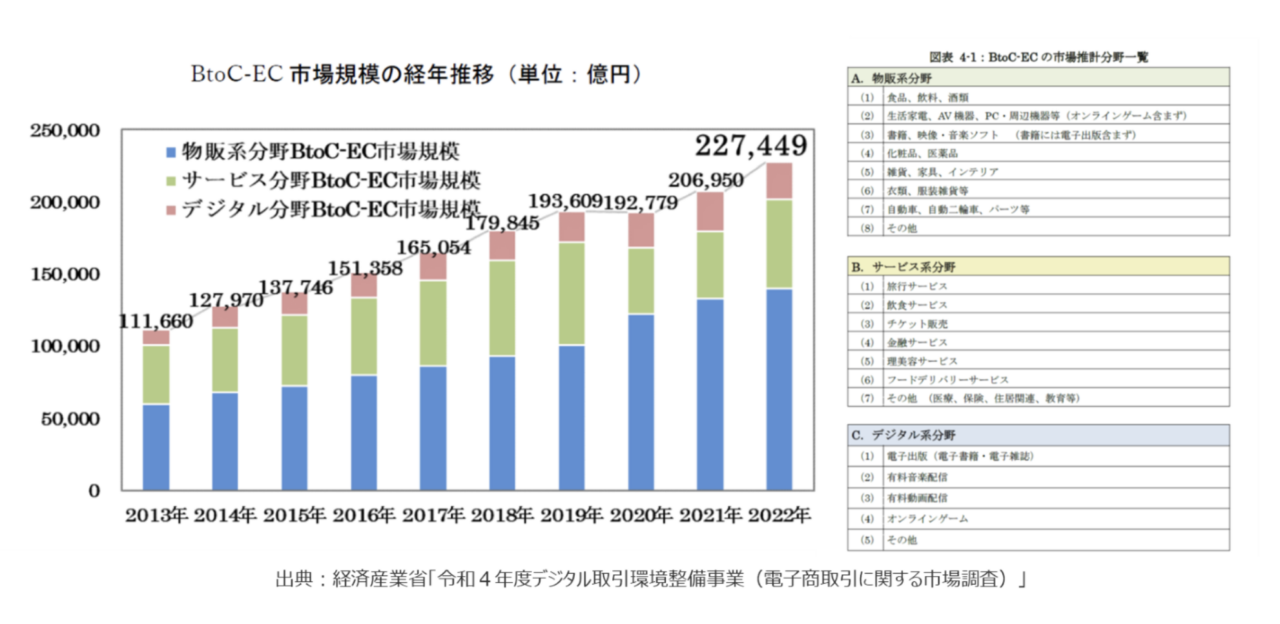

経済産業省のデータによると、国内のeコマースは2013年から22年のコロナ禍を挟んだ10年間で2倍に成長し23兆円市場にまでなっている有力成長市場です。

総合小売は経済産業省の分類の物販系分野に属し、物販系分野はEC市場の6割超を占め市場成長を牽引している主要分野です。

総合小売業は、衣類、家具雑貨、家電、健康/美容製品などの幅広い商品を販売する小売業と定義されますが、下表をみるとEC化率の高い業種です。中でも家電は書籍・映像音楽ソフトについてEC化率が高く、且つ21年と22年を比較すると急速にEC化が進んでいることが判ります。

BrandZでは、これら物販系ECの主要なブランドと、百貨店や家電量販系の総合小売りブランドを対象に2022年に自主調査を行っています。BrandZでは顧客のメンタルアベイラビリティを測るのにマインドシェア(カンター独自にデマンドパワーとも呼んでいます)を用います。マーケットシェアと同様に顧客のマインド全体の中でブランドがどれ位のシェアを占拠できているかを表したものです。

右下のグラフは総合小売業のマインドシェアを示したものですが、ECのトップブランドである楽天市場とアマゾンがそれぞれ30%と圧倒的なシェアを顧客の心の中に築いており、百貨店や家電量販のリアル店舗ブランドは5%未満のマインドシェアしかとれていません。

こうしたメンタルへの力を要素分解したのが、左のグラフです。マインドシェアの高い楽天市場とアマゾンは想起性が平均的なブランドの2倍以上の大きさがあり、何か買物をしようと思ったら真っ先に思い浮かぶのがこの2つのブランドです。更にこの2つのブランドは、どちらも意義性や差別性も非常に強いことが判ります。アマゾンの方がより差別性が高く、楽天の方がより意義性の方が高いことが判ります。意義性はユーザーの数が多ければ高くなる傾向があり、差別性はブランドに価格以上の価値が認められている時に高くなる傾向が見られます。

楽天・アマゾン以外のECブランドでは、ヤフーショッピングの意義性が高く、差別性は平均以下となっており、メルカリやZOZOTOWN(ゾゾタウン)の意義性は平均以下ですが、差別性は高くなっています。ここで平均的というのは、総合小売業に限らず広く一般的に平均的なブランドが消費者の頭の中に占める割合を指しています。今日ではECの2強ブランドが消費者の心の中を占める割合がいかに(圧倒的に)高いかということがお分かりいただけると思います。

次に消費者から受け取られている総合小売りブランドの価値についてみてみます。下の図の横軸は「知覚価格」を表しています。消費者がブランドに知覚している価格となります。ブランドの全ての実勢価格を消費者が記憶していることはあり得ませんから、この知覚価格とは消費者が感じるブランドの値ごろ感を意味し、その値ごろ感にはブランドの価値に対する評価が含まれています。つまり消費者にとって価格が高く感じるブランドは期待される価値も高くなる傾向があります。こうした価格に転嫁された価値評価の他に、実際の生活ではこのブランドは「価格以上の価値がある」「価格ほどの価値もない」といった評価もなされると思います。

知覚価格という値ごろ感判断に価格以上/以下の価値という評価を加えて算出されたものが、カンターがプライシングパワーと呼んでいる指標となります。一般的には、ブランドの価値または価格以上の価値を感じさせる力という意味になります。プライシングパワーそのものに知覚価格の評価も含まれているのですが、下図のように横軸に知覚価格を置いてみるのは、「同じ程度のプライシングパワーを持つブランドであっても、知覚されている価格によって解釈される意味合いが大きく異なる」ためです。下図で具体的に言うと、プライシングパワーでは阪急百貨店とコストコはほぼ同じ価値(指数)を持っていますが、知覚価格を見ると阪急は値ごろ感の高いブランドであり、コストコは値ごろ感の低いブランドとなります。両ブランドはそれぞれ同じ程度に価格以上の価値が高いブランドとみなされているわけですが、阪急は「価格は高いがそれ以上の価値を感じる、プレミアムな価値に納得できるブランド」という意味を持つのに対し、コストコは「価格が安くて手を出しやすいが、その安い価格以上のバリューがあるブランド」という意味を持ちます。

上図の右上にあるブランドはカテゴリーの適正価格の上限として参考とされるプライスリーダーになりやすく、左上にあるブランドはカテゴリーの価格破壊を推進するコストリーダーになりやすくなります。それに対して、右下・左下にあるプライシングパワーの低いブランドは、価格が高いだけ/安いだけと受け取られているので、価格面でのリーダーとはなりにくく、高いだけ/安いだけと受け取られる価格戦略を一度見直してみる必要があります。

総合小売りでトップのマインドシェアを得ているEDブランドの楽天とアマゾンはどちらも左上象限にあり、しかも前述した通りどちらも意義性が高いので「より多くの顧客にバリューを提供している」ことが成功の要因と考えることができます。

次に各ブランドのマインドシェアが競合のフィジカルの力によってどれだけ「侵食」されているかを見たのが、以下のグラフです。ECのトップブランドの楽天市場とアマゾンのマインドシェアの購買転換率が90%を超え極めて高いことが判ります。これは競合フィジカルからの侵食を防御する、自ブランドのフィジカルの強さを示しています。また、ECブランドはリアル店舗ブランドよりも購買転換率が高く、ECの方がリアル店舗と較べてフィジカル面で強いと言えます。裏返すと、リアル店舗は顧客のメンタルは取れていても、フィジカル面での利便性が高いECブランドに購買機会を奪われていることになります。尚、リアル店舗の中では店舗数が多い方が比較的購買転換率も高くなっています。

マーケットシェア(直近利用)におけるメンタル占拠率(直近利用された小売ブランドがメンタル面でも顧客のマインドを占拠できている割合)をみると、大半のブランドが7割前後のメンタル占拠率を示しており、ブランドが選択されるためにはマインドシェアが重要であることを示しています。マインドシェアは競合のフィジカル力により奪われてしまう可能性はあるにせよ、マインドシェアを高めておかないと選択肢にも上がらない、ということだと思います。メンタル占拠率が比較的低いのは、リアル店舗ブランドですが、こうしたブランドはターミナルステーションや繁華街との中心地いった立地条件だけで利用されている(マインドシェアにまで至っていない)顧客が多いことを表しています。

競合のマインドシェアを抑えてフィジカルだけで販売シェアを獲得する力(マーケットシェアにおけるメンタル非占拠率)の大きさと、自ブランドのマインドシェアを無事販売シェアにまで転換させるフィジカルでの防御力の大きさ(マインドシェアにおける購買転換率)を合わせたものがネットのフィジカル力となります。後者は自ブランドのマインドシェアが競合のフィジカル力により収奪される割合(マインドシェアの購買非転換率)の小ささと等しいので、競合ブランドのマインドシェアを収奪したフィジカルの力(マーケットシェアにおける非メンタル占拠率)から、自ブランドのマインドシェアを収奪した競合フィジカルの力(マインドシェアの購買非転換率)を差し引くことで、自ブランドのネットのフィジカル力を算出することができます。

総合小売業では、アマゾンと楽天の2ブランドだけがネットのフィジカル力がプラスとなり、他のブランドはECブランドを含めマイナス(=競合のフィジカルにより奪われる割合の方が高い)となっており、トータルで言えばアマゾンンと楽天のフィジカル力が他を圧倒しており、他のブランドが折角マインドシェアを構築してもこの両ブランドにシェアを奪われる割合が高いことになります。とはいえ、これまで見てきたようにアマゾン・楽天のブランドはマインドシェアが突出しているわけですから、メンタルとフィジカルは鶏と卵の関係のように相互で連鎖し合っているといえます。つまり、メンタルを強化するだけではシェアは取れないし、フィジカルだけでもメンタルが取れてなければシェアは取れないということになります。BrandZのデータベースを基に高いシェアが取れる強いブランドとは何かを定義すると、マインドシェアが高く、そのマインドシェアの購買転換率も高く、更にマインドシェアが取れていない顧客からもシェアが取れる高い販売フィジカル力を持つ、ということになります。

この3要素は相互に密接にしているわけですから、これらの指標スコアを上げようとするとき『慣性の力』が働くと考えておくといいと思います。ある水準値(閾値)に達するまでは3要因の連鎖が『慣性の力』としてネガティブに働きスコアは上がりにくくなります。ところがその水準値(閾値)を超すと『慣性の力』がポジティブに働きスコアを有利に高めることができます。営業・マーケティングの極意は、いかにこの絶対的優位なポジションを早期に築くことができるか、に尽きると思います。そのためには導入初期段階でこのネガティブに働く『慣性の力』を打ち破るための手立てが必要となります。BrandZのデータベース研究から、その鍵はブランドのメンタル面での要素の一つである「差別性」にあることが判っています。

とはいえ、これまで見てきたようにアマゾン・楽天のブランドはマインドシェアが突出しているわけですから、メンタルとフィジカルは鶏と卵の関係のように相互で連鎖し合っているといえます。

下の図は各ブランドのマインドシェアとネットのフィジカル力を較べたものですが、マインドシェアが小さいブランドはフィジカルも弱く、マインドシェアの大きさがフィジカルの強さに影響していることが判ります。

つまり、メンタルを強化するだけではシェアは取れないし、フィジカルだけでもメンタルが取れてなければシェアは取れないということになります。BrandZのデータベースを基に高いシェアが取れる強いブランドとは何かを定義すると、マインドシェアが高く、そのマインドシェアの購買転換率も高く、更にマインドシェアが取れていない顧客からもシェアが取れる高い販売フィジカル力を持つ、ということになります。

その一方で、マインドシェアの大きさによる影響を排除して自ブランドの純粋なフィジカル力を見たい場合は「アクティベーションパワー」という指標を用います。この指標は先ほどのネットのフィジカル力をマインドシェアで割ったものです(その値の平均が100になるように指数化されています)。この指標は、例えば自社が取り扱っている商材ブランドが持つフィジカルへの影響力を除外して、純粋に自社営業の流通に対する影響(作用)力の強さを見たい場合に参考にします。自社だけではなく競合についても算出できるので、自社と競合の営業力を比較できます。取り扱っているブランドが強い/弱いということが流通成果にも影響するわけですから、取り扱うブランドの(メンタル面でも)強弱による影響を取り除かなければ、営業力の公平で客観的な比較評価とはならないからです。

この「アクティベーションパワー」を見ると指数100を超すフィジカルのパワーを持つのは、全てECブランドとなっています。つまり、リアル店舗業態よりもeコマース業態の方がフィジカルで有利となるということを示しています。リアル店舗にも実際に商品を手に取ることができるとか、F2Fの接遇を受けることができるというフィジカル上の利点があるはずなのですが、それよりも立地条件や営業時間の制約を受けない利便性でeコマースがリアル店舗を上回っているからだと解釈できます。リアル店舗でアクティベーションパワーが高いのがそごうと西武ですが、どちらもターミナルステーションに大型店舗を構え利便性が高いというのも興味深い結果だと思います。

カンターでは、BrandZで測定された世界中のブランドのパフォーマンスやインサイトを無料で閲覧いただけるサービス「Kantar Brandsnapshot」を提供しております(*英語のみ)

Kantar Brandsnapshotの詳細をお知りになりたい方、サービスのデモンストレーションをご希望される方は下記よりお問合せください。